ペアローンで10年固定と20年固定のミックスローン夫婦の割合は?

ペアローンかつミックスローンを採用する場合の責任割合の考え方

夫婦でそれぞれ住宅ローンの申し込みをするペアローンにすると、契約する住宅ローンは2本となり、それぞれが相手の住宅ローンに対する連帯保証人となります。

2本の契約に分けることでそれぞれに収入があれば、2人分の多くの融資が受けられますね。そして住宅ローン控除の上限も上がりますので、減税の恩恵をフルに受けられます。

これがペアローンのA面ですが、連帯保証というB面があります。連帯保証というのは「主債務者ではないけど主債務者と同じ責任を負っている」ということです。

- 片方が返せないということになれば当然に返す義務を負います。

- 債権者(銀行)はどちらに請求してもいいです。主債務者が返せる状態であっても連帯債務者に請求できるんです。

以上のことから、ペアローンを組む場合は、夫婦のどちらでも住宅ローンの全額を返済できる。という状況がベストです。しかし、実際はほとんど片方だけでは厳しい場合にやむなくペアローンにするケースが多いですね。

では始めましょう。

関連記事

今後50:50の共働き夫婦が住宅ローンの主流になる!年収と世帯年収のギャップでリスク増大 |千日のブログ

相談:夫婦同じ位の収入でペアローン10年固定と20年固定のミックスローンを検討しています

千日さま

いつもブログを拝見し、住宅ローンの勉強をさせてもらっております。

セオリーのすべてを理解できたわけではありませんが、記事はすべて読ませていただきました(笑)

住宅ローンの知識は千日さんに教えてもらったと言っても過言ではないと思います!

このたび新築マンションを契約いたしました。(本年5月末に引き渡し予定)

現在、金融機関からの借り入れに向け勉強中です。

しかし考えれば考えるほど、住宅ローンは奥が深くどうしたらいいか分からなくなってきました…。

何しろ住宅ローンに関してド素人の私ですので、誤った考えや銀行の選び方、金利の選択などをしていないか、千日様のご意見をお伺いしたく、ご相談させていただきました。

年齢、年収、共働き世帯年収、家の価格、住宅ローン、頭金

| 夫年齢 | 31 |

| 夫の年収(万円) | 500 |

| 妻年齢 | 35 |

| 妻の年収(万円) | 560 |

| 共働き世帯年収(万円) | 1,060 |

| 家の価格(万円) | 3,620 |

| 住宅ローン(万円) | 3,700 |

| 頭金(万円) | -80 |

- 家族構成:夫31歳、妻35歳(子どもはまだいませんが、近い将来希望あり)

- 税込年収:夫500万円(内ボーナス130万)、妻560万円(内ボーナス110万)

- 預貯金:300万円程度(これは頭金には使わない予定)

- 購入物件:新築マンション3620万円

- 借入金額:3700万円程度を予定(35年返済ボーナス払い無し)

- 性格:ビビリ症のため長期固定金利が好き

検討している銀行の住宅ローン

- ソニー銀行

- 住信SBI銀行(ネット専用住宅ローンorフラット35S)

- 三井住友信託銀行

- 三菱東京UFJ銀行

複数の金融機関に審査の申し込みをしたらデメリットがあるのか?

この記事をみて勇気がでました!

上記の銀行は事前審査に出してみようと思っています。

上記以外にも私たち夫婦におすすめの住宅ローンがあれば、ご教授お願いいたします。

住宅ローン減税や借入の一部を10年固定で借り入れることなどを考え、夫単独ではなく連帯債務やペアローンで借り入れを行うことも視野に検討している最中です。

連帯債務で借りるのであれば、夫 2500万円、妻1200万円程度の配分が良いのではないかと考えています。(子どもが生まれたときの産休・育休期間が発生するため)

【返済計画(予定)】

- 夫 2500万円(20年固定など長期の固定:住宅ローン減税終了後適宜繰り上げ返済)

- 妻 1200万円(10年固定:住宅ローン減税終了後一括返済)

初期費用を安く抑えるため、ソニー銀行の「住宅ローン」で試算をしてみました。

ソニー銀行「住宅ローン」

- 夫:2500万円(20年固定1.344) 74,650円/月

- 妻:1200万円(10年固定0.837) 32,970円/月

- 合計 107,620円/月(当初10年間)

ソニー銀行「変動セレクト住宅ローン:変動金利0.549」であれば98,943円/月程度となりますが、毎月返済額の安い変動金利も考慮に入れるべきでしょうか?(手数料込)

ペアローン、収入合算、クロスサポートのメリットとデメリット 連帯保証に注意が必要です

こちらの記事も非常に参考になりました。私自身連帯保証というものを軽く考えていたので、住宅ローン減税満額いけるじゃん!くらいにしか思っておらず、連帯保証というどデカいお約束が漏れなくついてくるデメリットに気づいていませんでした。

このデメリットを考慮した上での質問です。

私たち夫婦のように収入が近似しており(妻の方が多いですが…)、単独では融資してもらえるかどうかギリギリの場合でも、片方が死亡するリスク、あまり考えたくはないですが離婚のリスクなどが大きな障害となるでしょうか?

仮に単独での融資が通ったとして、住宅ローン減税は満額とはいかず、ちょっと残念です。

さらに性格ビビりのため、金利変動リスクや10年後の金利がわからない恐怖を残したまま、安易に低金利な変動金利、10年固定を選択していいものかと悩んでおります。

その点、連帯債務で住宅ローンを組むと10年後に一括返済可能な額をあらかじめ指定して借入しさえすれば10年固定の低金利の恩恵を受けることができ、効率的なのではないかと思っています。

10年後に積極的にリスクを取ることを選択したいと考えています。(連帯債務ありき?)

10年固定期間中は銀行に金利変動のリスクを負ってもらっているので、10年後に一括返済するのであれば、結果10年後にも金利変動のリスクを私たちが負う必要はなく、妻で予定している1200万円の10年固定は私たち夫婦にとって、ほぼほぼ(金利変動の)リスクはないと考えています。

夫の2500万円の方は20年固定等のさらに長期の固定金利にしておいて、できるだけ早く完済することを目標に返済計画を立てようと考えています。

一貫性のない文章になってしまいましたが、千日さんのご意見をお伺いさせていただければ幸いです。

よろしくお願いいたします。

質問

① 私たち夫婦におすすめの住宅ローンはありますか?(変動、固定も含め)

② 夫婦の収入が近似している場合の連帯債務もデメリットが多いですか?

回答:よい方法ですが注意も必要です

最近の投稿記事が今回のケースに当てはまる内容ですので、これらに言及しながらお答えしていきたいと思います。

検討されている10年固定と20年固定のペアローンは、まさに10年固定と20年固定のミックスなんですよね。

こちらの記事のケースです。

こちらの記事では、10年固定と20年固定の割合を半分半分とすることを基本として、適宜割合を調整していくことをお勧めしています。

今回のケースは奥様について産休による収入減を見込んだものですので、割合としては妥当な範囲であると思いますよ。

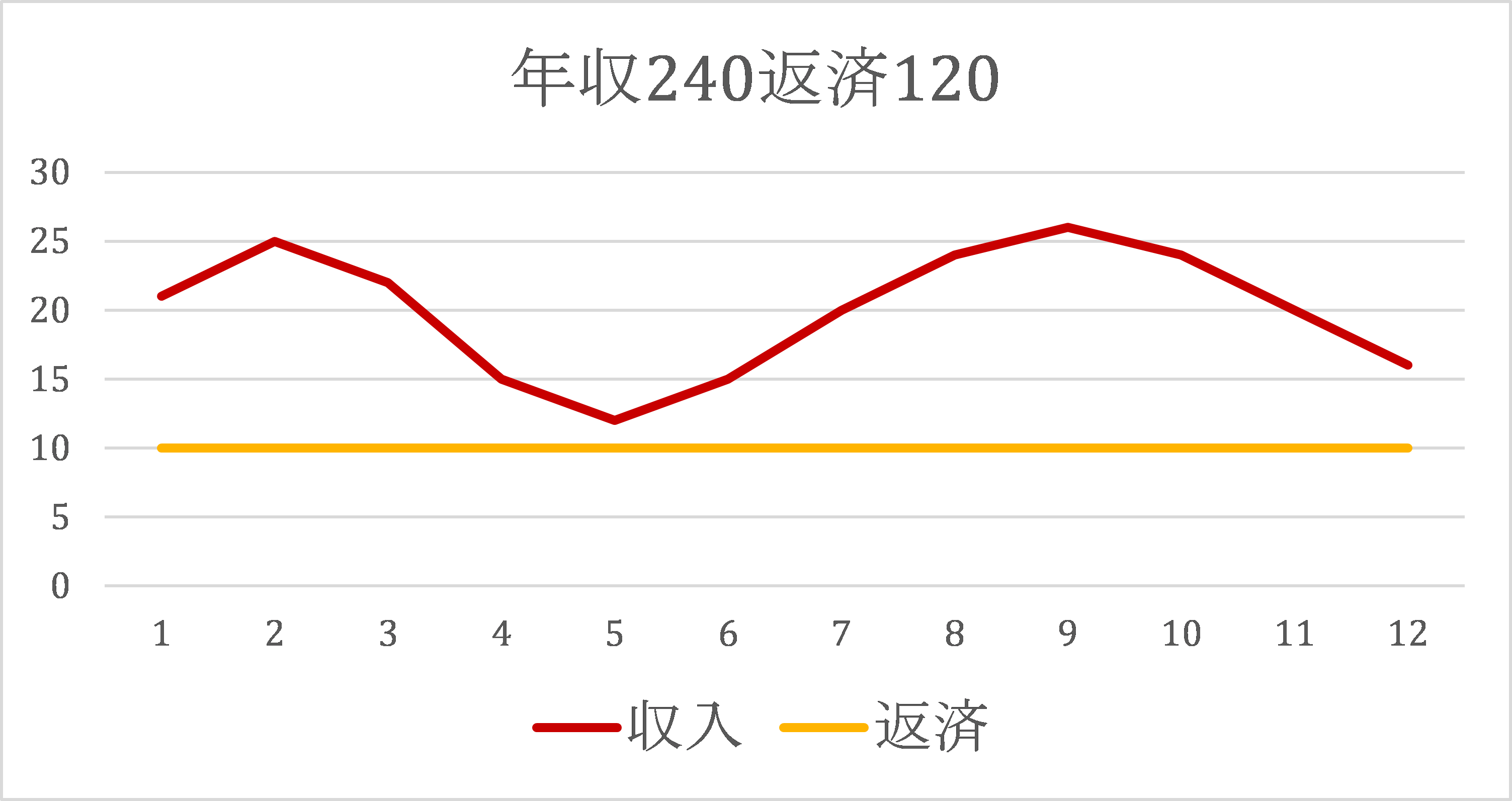

実際にどんな形になるかシミュレーションしてみました。

ソニー銀行でミックスしたケースです。35年で元利均等返済、ボーナス払いなしです。

ソニー銀行 (単位:円)

| 金利タイプ | 元本 | 月支払 | 固定期間後残高 |

|---|---|---|---|

| 当初10年0.837% | 1,200万円 | 32,970 | 8,922,012 |

| 当初20年1.344% | 2,500万円 | 74,650 | 12,163,031 |

| 合計 | 3,700万円 | 107,620 | 21,085,043 |

お二人それぞれの年収から想定される手取り月収から見て、それぞれ十分に余裕があります。

ただ、一人であった場合は少しだけキツい感じですね。年収が600万円を超えてくれば問題無くなります。

ただし、既にお読みかと思いますが、ソニー銀行はネット銀行です。

要注意です。

上記の『住宅ローン』については融資手数料が安い分だけ金利が高めになっていますが、融資手数料は43,200円ぽっきりですのでこのミックスに適合しますね。

しかし、『変動セレクト住宅ローン』にすると、融資手数料は2%プラス消費税となります。80万円位です。これが一括返済で返金されなくなってしまいますので、一括返済を予定している中で入れてはいけないものになります。

ネット銀行で借りると借入後の一括返済・借換は損って知ってました?

ソニー銀行の『住宅ローン』は融資手数料が安い分だけ金利がすこしお高めですね。保証料がかかる代わりに金利の安い三井住友信託でもシミュレーションしてみました。

三井住友信託銀行 (単位:円)

| 金利タイプ | 元本 | 月支払 | 固定期間後残高 |

|---|---|---|---|

| 当初10年0.5% | 1,200万円 | 31,150 | 8,782,883 |

| 当初20年0.95% | 2,500万円 | 69,990 | 11,737,479 |

| 合計 | 3,700万円 | 101,141 | 20,520,362 |

- 月返済で6千円

- 10年固定の一括返済で140千円

- 20年固定の残高で426千円

という違いになりました。保証料を前払することで、どれだけ安くなるか計算してみないと分かりませんけど、おそらく大して変わらない感じになりそうです。

あとはネット銀行かリアル銀行かというところが、考えるポイントかなと思います。

ネット銀行については、千日のブログのネット銀行で住宅ローンを借りるなら金利の安さの裏にあるデメリットを知ってからを一度お読みいただければと思います。

ミックスローンで連帯債務は軽減されない

連帯債務についてお答えします。

千日による追記:

ちなみに10年固定と20年固定のミックスローンでは10年固定を先に完済しますので、10年固定を借りた方の住宅ローンの債務は10年で消滅します。

しかし、連帯債務は「全額の債務を負う」のです。

ですから、片方の債務が完済によって消滅しても、もう片方の債務が残っているなら、その責任はまだ生きているということになります。

連帯保証では主債務者も連帯債務者も責任は全く同じです。

確かに、

それぞれの収入で十分に返済可能であれば、連帯債務といってもデメリットは抑えられます。

しかし、今の状況ではお二人とも少しずつしんどい状況ですので、割合というよりも、債務全額に対する収入が足りない方にデメリットが多く、今回のケースではどちらもデメリットがある状況ですね。

しかし、リスクの負担は同じではなく、やはり出産によって収入が減る奥様の方により重い負担となります。

まとめ~夫婦という前提がある間だけ機能する借入の割合

一般的には、収入が少ない方の借りる金額は少なくしますよね。

また、出産によって収入が減る奥様の方が借りる金額は少なくしますよね。

でも「責任」という点においては、住宅ローンの全額を負っているんです。それが連帯保証の連帯債務者の責任です。

ですから、夫婦でペアローンを借りる場合に妻の借り入れを少なくするのは、あくまで夫婦という関係が前提にあって初めて意味があるんですよね。

夫婦という前提がなくなれば、妻名義の借り入れが少ないなんて、気休めにもならないということです。

このことはさすがに、対個人に向けてストレートに伝えるのは気が引けましたので、あくまでブログの記事として書く一般論として書きました。

これに関連しまして、追加でご質問がありましたら、どうぞご遠慮なく、大歓迎です。