勤務先から住宅ローンを借りる場合の住宅ローン控除の注意点

勤務先で住宅ローンを借りる場合、利子の補給を受ける場合に注意すること

住宅の取得について、勤め先の会社が住宅ローンを融資してくれたり、利子の一部を負担してくれたりすることがあります。でも、次の4つに該当するものは住宅ローン控除の対象にならないので注意が必要です。

- 家屋の新築の日より前に購入した土地のローンだけが残っていて、家屋の新築に係るローン残高が無い場合

- サラリーマンが会社から住宅資金を借りている場合で、それが無利息又は利率が1%未満の場合

- サラリーマンが会社から住宅資金を借りている場合で、その利率が1%以上であっても、別途会社から利息相当の手当を受けるなどして実質的に利率が1%を下回る場合

- サラリーマンが会社から時価の2分の1未満の価格で家屋又は敷地を買った場合

戸建ての場合は1.にも注意が必要ですが、勤務先の会社から住宅ローンを借りる場合には、2.と3.にも注意が必要です。今の金利情勢だと、変動金利で借りるとたいていは1%を下回る金利ですが、固定金利だと1%を上回ります。

勤務先が1%未満の固定金利で貸してくれる…なら飛びついちゃいますよね。

しかし、上記の条文でいくと、勤務先から1%未満の利率で借りた場合は住宅ローン控除が受けられないということになってしまいます。

十分に注意してください。

ただ、勤務先が銀行である場合、また勤務先のグループ会社に銀行があって、そこから住宅ローンの融資を受ける場合は、その業務の一環として提供する商品の一つであることから、住宅ローン控除の対象になることがあります。

具体的にご自身のケースでは控除が受けられるかどうか?最寄りの税務署に確認してみてくださいね。日本の税制は申告納税制です。我々が税金を正しく収めるために、国は無料の相談窓口を税金で用意してくれています。

ちゃんと納税している我々は『お客様』なんですよ。もちろん匿名で電話で聞けます。ぜひ有効利用してください。

では今日のご相談者です。

相談:勤務先の住宅ローンかネット銀行の変動か?

はじめまして。よろしくお願いしたします。今、住宅ローンを各社色々と検討しているところなのですが、何が得で何が損なのか分からなくなってしまって困っています。

年齢、年収、家の価格、住宅ローン、頭金

| 夫年齢 | 40 |

| 夫の年収(万円) | 700 |

| 妻年齢 | 不明 |

| 妻の年収(万円) | 専業主婦 |

| 共働きの世帯年収(万円) | |

| 家の価格(万円) | 1,900 |

| 住宅ローン(万円) | 1,900 |

| 頭金(万円) | 0 |

今回借りようと思っている金額は1900万円です。40代で年収は700万円くらいです。(昨年は750万ありましたが、残業の多少でこれくらいの開きがあります。)

一戸建て注文住宅です。土地については、妻の実家の敷地を分筆し使わせてもらいます。着手金、中間金についてはつなぎ融資が必要です。

引き渡しは4月の予定になっています。

勤務先の住宅ローンは35年固定で金利は0.9%と好条件

長期固定で借りるなら、会社のグループの住宅ローンで0.9%(35年固定)のものがあり、そちらはどうかと思っています。団体信用生命保険料、保証料が別途必要となります

- 団体信用生命保険料は毎月の融資残高10,000円あたり1.00円(H29/7~H30/6給与控除分)となります

- 保証料は毎月の融資残高1,000円あたり0.05円(H28/8~H29/7給与控除分)となります。

気になるのは、がんや他の疾病の特典がついていないところです。やはり保障も大事でしょうか?

変動金利ならば住信SBIネット銀行の全疾病保障が魅力

変動金利であれば、住信SBIネット銀行等のネットバンクが全疾病に対する保障が無料でついているなどお得でいいのかと思っています。

工務店の方で事前審査を複数の金融機関で行ったのですが、特に問題なく通りました。(念の為、3000万円の融資額で行いました。)

千日さんのブログを拝見させて頂いて、金利の低い今だからこそ、長期固定金利がよいのではと思う一方、変動金利の低い金利に目が行き、この先、消費税増税やオリンピック後の景気の低迷など、金利が上がる要因が少ないのではと思い、変動金利で行くべきかと思ってしまいます。

完済した時点でしか、答えが出ないのは分かっているのですがなかなか決断が出来ずに悩んでいます。何度も何度も見たよくある相談であるとは思うのですが、申し訳ありませんが、アドバイスを頂けたらと思います。

回答:勤務先の住宅ローンが断然魅力的ですが注意点もあります

ではお答えしていきます。まず勤務先の住宅ローンがどう見ても魅力的ですね。現時点で35年固定金利で1%を切る金利はどの銀行でも出していません。来年の4月引渡しですので、それまでの金利状況によっても変わってきますが、私ならば第一候補とするでしょう。

他行でつなぎ融資を受けて住信SBIネット銀行に借り換える

この対抗馬として、現在のところ住信SBIネット銀行を検討されていますが、残念ながら、同行はつなぎ融資に対応していないようです。

つなぎ融資とは建物が完成して住宅ローンの融資実行が出来るようになるまでの「つなぎ」として借りる融資で家が完成したら、つなぎ融資分と残代金の合計で住宅ローンを借りて、つなぎ融資のローン残高を返済します。そこから先は普通の住宅ローンですね。

しかし、住信SBIネット銀行がつなぎ融資に対応していなくても、やり方はあります。一旦どこか別の金融機関で融資を受けて、完成してから住信SBIネット銀行へ借り換えれば良いのです。

新生銀行グループのアプラスがつなぎ融資に対応しています。無担保融資ですから、その間の金利が高くなってしまうのと、融資手数料(10万8千円)や印紙税(2万)がかかるというのがデメリットですね。

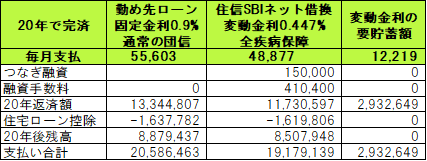

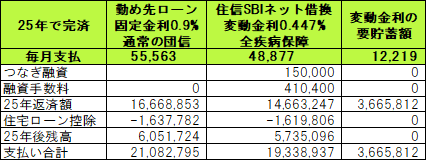

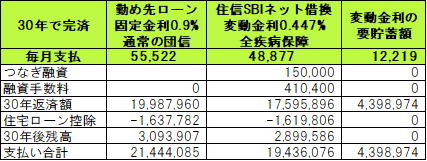

勤め先の住宅ローンと住信SBIネット銀行へ借換するケースを比較してみましょう。つなぎ融資のために追加でかかるコストはザックリと15万円としました。また、住信SBIネット銀行では融資手数料が2.2%となります。厳密には完成時の残高でなければなりませんが、こちらもザックリと1900万円の2.2%としました。大きな誤差にはならないと思います。

また、勤め先の方は固定金利ですが、住信SBIネット銀行は変動金利です。変動金利で借りる場合は、金利の上昇リスクに対応するために、毎月の返済額の25%を貯蓄した上で、手取り月収の4割以下にすることをお勧めしています。

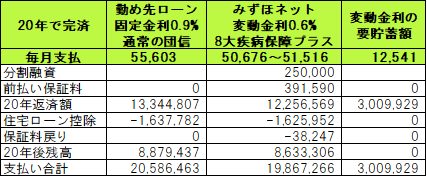

住信SBIで20年で完済するシミュレーション

(単位:円)

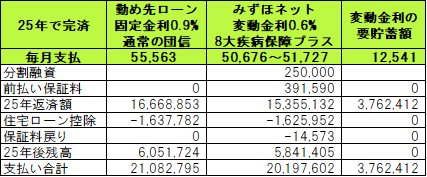

住信SBIで25年で完済するシミュレーション

(単位:円)

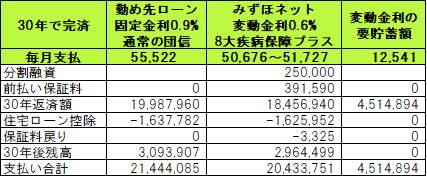

住信SBIで30年で完済するシミュレーション

(単位:円)

現時点の金利としては変動金利の方が低いので、結果としては住信SBIネット銀行の方が少ない金額で完済できるという結果になりますが、最低でも一番右の列にある25%の変動幅を吸収できなければならないということです。

年収700万円の手取り月収を35万として、その4割は14万円です。金利の変動にも余裕をもって対応できそうですね。

私の方でも電話で確認しましたが、住信SBIネット銀行では『ミスター住宅ローンREAL』という店舗での相談受付も行っていますので、一度確認されてはいかがでしょうか。

みずほ銀行で分割融資を受ける場合

もう一つの方法がみずほ銀行で分割融資を受ける方法です。みずほ銀行はつなぎ融資ではなく、分割融資で対応しています。

分割融資とは建物が完成する前に住宅ローンを申し込み、完成前から分割して融資を受ける方法です。この回数は通常2回までです。契約は住宅ローンの一部となりますので、金利は住宅ローンの低い金利が適用されます。

しかし、融資を受けるタイミングで土地に対して抵当権を設定する必要があります。そのため、住宅購入時の優遇税率は受けられず、少し割高な登録免許税となります。また抵当権の設定を代行してもらう司法書士への報酬も融資のタイミングで必要になります。

勤め先の住宅ローンとみずほ銀行で分割融資を受けるケースを比較してみましょう。分割融資のために追加でかかるコストはザックリと25万円としました。また、みずほ銀行では保証料が必要となります。保証料は繰上げ返済することで借りなかった部分が返金されます。返金される保証料の目安はこちらの一覧表から計算しています。

疾病保障を充実させたい、というご希望ですのでみずほ銀行の「8大疾病保障プラス」に加入することを前提にしました。これは金利上乗せ型ではなく、年齢によって保険料が変動するものです。みずほ銀行のホームページにある30代前半から加入する前提で計算しています。

また、勤め先の方は固定金利ですが、みずほ銀行は変動金利としました。変動金利で借りる場合は、金利の上昇リスクに対応するために、毎月の返済額の25%を貯蓄した上で、手取り月収の4割以下にすることをお勧めしています。

みずほ銀行で20年で完済するシミュレーション

(単位:円)

みずほ銀行で25年で完済するシミュレーション

(単位:円)

みずほ銀行で30年で完済するシミュレーション

(単位:円)

固定金利と変動金利の違いと考え方については、住信SBIネット銀行の方で申し上げたのと同じです。

勤務先で住宅ローンを借りる場合の注意点

冒頭にも少し述べていますが、勤務先から借りる場合でその金利が1%未満となっていますので、住宅ローン控除が受けられない可能性があります。勤務先と、お近くの税務署へ確認してみてくださいね。

住宅ローン控除を受けられない場合は、上記のシミュレーションから『住宅ローン控除』を除いて合計すれば、計算できるようになっています。163万円ですから、この差はかなり大きくなると思いますよ。

また、勤務先から借りる場合は、おそらくですけど、従業員としての地位が無くなると借り続けることは出来なくなると思います。例えば、今後転職などで今の会社を退職した場合は、一括返済しなければならなくなるでしょう。その場合は他行への借り換えが必要となります。

また、転職しなくても、人事交流として国の機関などへ出向する可能性があるという場合にも注意が必要です。その期間だけ公務員となりますので、転籍しなければならなくなりますので転職と同じく一括返済しなければならなくなる可能性があります。

住宅ローンの期間は長いです。今は全く考えていなかったとしても、今後どうなるかというのは、神のみぞ知るです。様々なケースについて勤め先に確認しておくことをお勧めします。