50代世帯年収1000万未満の最適住宅ローンランキング

50代世帯年収1000万未満:物件価格の平均3140万円、住宅ローンの平均2110万円

50代世帯年収1000万未満のグループご相談者の世帯年収の平均は696万円です。つまり概ね、

- 年収の4.5倍の物件を購入し、

- 年収の3.0倍の住宅ローンを組む

という人が平均的なモデルとなります。若い年齢層が借りている住宅ローンの金額と比較すると、年収に対する倍率はグッと下がりますね。定年退職が近いからです。

定年後の持続可能性を優先する住宅ローンランキング

現在のところ定年は一般的に60歳ですが、将来的には65歳くらいまで延長される可能性が高いです。しかし収入は下がるでしょうから、楽観は禁物です。

変動金利のランキング

定年時のローン残高に相当する貯金額がある人には変動金利がお勧めです。金利上昇に対して豊富な選択肢を取れるためです。

全額繰り上げ返済してもいいですし、住宅ローン控除が残っているならあえてそのまま継続してもいいですし、売却しても十分な資金を残せるでしょう。年齢的には疾病保障団信の充実に注目したいところです。

2024年7月金利

| 順位←最適な人 | 1位←住宅ローン控除を利用し金利負担なしで手厚い保険を掛けたい人 | |||||

| 住宅ローン名(金融機関) | ||||||

| 金利 | 年0.345%~年HPご確認%※ | |||||

| 事務手数料(税込) | 借入額×2.2% | |||||

| ※適用金利や引下幅は、お申込み内容や審査結果等により決定いたします。 | ||||||

|

||||||

| 順位←最適な人 | 1位←年齢制限無しの全疾病保障が上乗せ無し | |||||

| 住宅ローン名(金融機関) | 変動金利(SBIマネープラザ 所属銀行:住信SBIネット銀行) | |||||

| 金利(金利プラン) | 年0.298%(通期引き下げプラン)※ | |||||

| 事務手数料(税込) | 借入額×2.2% | |||||

| ※上記は物件価格80%以内でお借入れの場合 ※物件価格80%超~100%以内でお借入れの場合は、上記金利に年0.032%上乗せ ※物件価格100%超でお借入れの場合は、上記金利に年0.061%上乗せ | ||||||

|

||||||

変動金利と長期固定のミックス

変動金利と長期固定を半分づつミックスローンするやり方です。

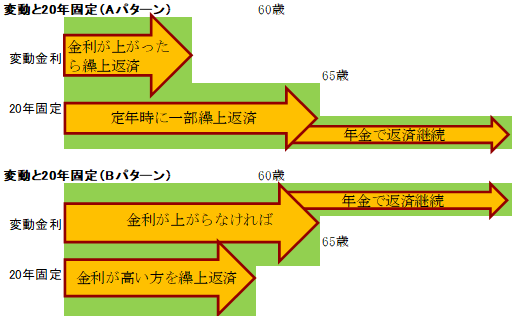

<Aパターン>

定年までにもし変動金利が20年固定より高くなったら、変動金利を先に全額返済してしまいます。

変動金利(3年固定)を完済すると長期固定だけになります。定年以降は年金収入で返済を継続できる程度に繰上げ返済して元本を減らします。

<Bパターン>

もし変動金利がずっと上がらず、または少し上がっても長期固定よりも低いままであったらあえて繰上げ返済せずに定年まで借ります。

そして、定年の時点で高い方を完済します。65歳まで定年延長すれば2段階で金利の高い方から返済していきます。あとは年金収入で返済を継続します。

ミックスローンのシミュレーションについてはミックスローン・ペアローンのシミュレーションをご利用ください。

2024年7月金利

| 順位←最適な人 | 1位←金利上乗せナシ全疾病団信の変動と長期固定をミックスする人 | |||||

| 住宅ローン名(金融機関) | 変動と20年30年固定ミックス(SBIマネープラザ 所属銀行:住信SBIネット銀行) | |||||

| 金利(金利プラン) | 年0.298%(変動金利/通期引き下げプラン)※ 年1.723%(20年固定/当初引き下げプラン) 年1.763%(30年固定/当初引き下げプラン) |

|||||

| 事務手数料(税込) | 借入額×2.2% | |||||

| ※上記は物件価格80%以内でお借入れの場合 ※物件価格80%超~100%以内でお借入れの場合は、上記金利に年0.032%上乗せ ※物件価格100%超でお借入れの場合は、上記金利に年0.061%上乗せ | ||||||

|

||||||

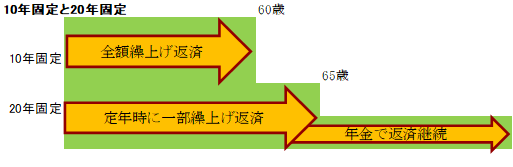

10年固定と長期固定のミックス、フラット35の金利引き下げ

次は10年固定と長期固定を半分づつミックスローンするやり方です。また、フラット35の金利引き下げも利用できます。

10年固定は住宅ローン控除に関わらず、60歳定年までに完済します。10年固定を完済すると、長期固定だけになります。65歳の延長定年以降は年金収入で返済を継続できる程度に元本を減らし、あとは年金収入で返済を継続します。

フラット35の当初5年は金利が低いのでその間は繰り上げ返済せず、5年経過時に半分繰り上げ返済し、年金収入で返済を継続できるくらいにしておく方法もあります。

ミックスローンのシミュレーションについてはミックスローン・ペアローンのシミュレーションをご利用ください。

2024年6月金利

| 順位←最適な人 | 1位←頭金2割で細く長く金利を固定する人 | |||||

| 住宅ローン名(金融機関) | 対面で相談→フラット35保証型(SBIマネープラザ 所属銀行:住信SBIネット銀行) | |||||

| webで申込→フラット35保証型(住信SBIネット銀行) |

||||||

| 金利(借入割合) | 年1.77%(80%以下) 年1.83%(90%以下) 金利引下げ制度で当初5年は上記から最大1%引下げ |

|||||

| 事務手数料(税込) | 借入額×2.2% | |||||

|

||||||

初めて買う人・住み替える人 独身からファミリーまで 50歳からの賢い住宅購入

少子高齢化社会の前提のもと、40代後半から50代前半のタイミングで家を買う、または買い替えようという人がこれからの人生を幸福に過ごすために、現状を把握し、計画を立て、実行していくためのノウハウを提供するものです。

必ず読んでください!ランキング使用上の注意点

下表は、年齢別、世帯年収別の購入物件の平均と住宅ローンの平均を表にまとめたものです。

(単位:百万円)

| 世帯年収(万円) | 年齢 | |||

|---|---|---|---|---|

| 20代 | 30代 | 40代 | 50代以上 | |

| 400未満 | 物件39.1 ローン36.8 | 物件31.5 ローン28.8 | 物件27.0 ローン21.6 | 物件31.4 ローン21.1 |

| 400~600 | ||||

| 600~800 | 物件42.7 ローン37.8 | 物件41.1 ローン35.9 | ||

| 800~1000 | 物件56.7 ローン40.1 | |||

| 1000~1200 | 物件49.5 ローン42.7 | |||

| 1200~1500 | 物件74.1 ローン64.2 | 物件66.2 ローン58.9 | ||

| 1500~2000 | ||||

| 2000以上 | ||||

では理論的に最適な住宅ローンの借り入れ額と比較してみましょう。

下の表は私の著書の住宅ローンで「絶対に損したくない人」が読む本でご紹介している、無理なく返済できる住宅ローンを見積もる4つのルールです。

- 毎月の返済は手取り月収の4割以下でボーナス払いなし

- 返済額が一定になる元利均等返済方式

- シミュレーションの金利は固定金利

- 定年(60歳)時のローン残高は1000万円以下

この4つのルールを、50歳の各年収でスタートし、無理なく完済できる住宅ローンの金額として、表にすると以下のようになります。

(単位:万円)

| 年収 | 月収 | 50歳 |

|---|---|---|

| 300 | 15 | 1580 |

| 400 | 20 | 1818 |

| 600 | 25 | 1988 |

| 700 | 30 | 2271 |

| 900 | 35 | 2374 |

| 1000 | 40 | 2713 |

注1:年収に対する月収は扶養家族やボーナスに配分される額によっても違ってきますのであくまで目安としてご利用ください。

注2:表は60歳定年を前提にしています。65歳定年の人は自分の年齢より5歳若い年齢を当てはめてください。医師や自営業など決められた定年が無い人は70歳定年としますので自分の年齢より10歳若い年齢を当てはめてください。

ご相談者の平均年齢が52歳、年収の平均が696万円で住宅ローンの平均は2110万円ですから、妥当な範囲内です。

ただ、50代ということは定年の60歳まであと10年を切っています。残りの年数は短くなっているという点に注意が必要です。

そして、この表のルールとして60歳の時点の住宅ローンは1000万円です。あと10年足らずのうちに、老後資金に加えて1000万円の繰上げ返済資金がなければならないのですね。

現時点で既にその資金があるという人は50代世帯年収1000万以上の最適住宅ローンランキングをご覧ください。

これから、年金の支給開始時期はドンドン後ろ倒しになり、支給額も減っていくでしょう。

収入が少なくなる環境で、虎の子を全て完済にあててしまうと、定年後も長く続く人生のアクシデントに対応できなくなってしまいます。

なので千日は自己資金を温存しつつ、定年退職後の支払いを少なく抑えて、細く長く継続するという作戦をお勧めしています。

『細く長く』ということは、利息を長く払うということにもなりますので、いわゆる損得勘定の物差しで考えたら損な方法ということになるのですが、家の購入については、損得よりも持続可能性が優先されると考えています。

なお、共働きのご夫婦については50代共働き夫婦の最適住宅ローンランキングも参考にしてください。

50代にお勧めする住宅ローンのランキングポリシー

ランキングの順位は、典型的なモデルを想定して便宜上つけた順位付けです。ご自身の状況と照らし合わせて、最も適合した住宅ローンを見つけてください。

最適な住宅ローンは、早い段階で一つに絞るのではなく、複数の金融機関、金利タイプで本審査を通しておき、ギリギリまで引っ張って一番有利なものに決定するのがセオリーです。最低でも第2候補まで審査を通しておいてください。

月初の各行の住宅ローンの発表に合わせてランキングの金利や順位を更新します。念のため、引き渡しの前月までは毎月チェックしてください。

また最新の住宅ローン金利予想をyoutubeに投稿しています。チャンネル登録と🔔マークをタップしておけば、最新の更新情報を見逃しません。