40代からのマイホーム購入 住宅ローンは大丈夫?

定年までに35年も残ってない人の住宅ローン

千日は昭和47年生まれの44歳です。今年45歳になります、四捨五入したら50です!おおーパチパチって感じでもないですけど、いい歳になっちゃいましたね。

今日は、同い年の方からのご相談です。後から分かったんですけど、3人の元気な男の子が居る良いお父さんです。私には子供がいませんので、ちょっとうらやましいです。が、

住宅ローンということになると、学費というものが大きなファクターになるんですよね。3人とも大学に行かせてあげたいと思ったら、我が子が18歳になる年を見込んで住宅ローンのリスクと向き合う必要があります。

では、始めますね。

相談:齢44歳にして家を買いました!

千日さま

いつも拝読させていただきありがとうございます!

齢44歳(そうです。千日さんと同じS47年生まれです!)にして住宅ローンと日々、格闘している(いや、悶絶といった方が近しいかも・・・)中、このサイトと出会うことができました。

今日はいつもの拝読から一歩踏み出し、ご相談をさせていただきたく思いメールさせていただきました。

春に新築一戸建てを購入予定です。物件及び諸情報は以下の通りとなります。

年齢、年収、家の価格、住宅ローン、頭金

| 夫年齢 | 44 |

| 夫の年収(万円) | 860 |

| 妻年齢 | 不明 |

| 妻の年収(万円) | 専業主婦 |

| 共働き世帯年収(万円) | |

| 家の価格(万円) | 4,000 |

| 住宅ローン(万円) | 3,200 |

| 頭金(万円) | 800 |

今の所は年収は上がるかな、と考えてます。サラリーマンなので、こればかりは自分だけでは決めれませんけど…。

住宅ローンの基本方針

- 定年までに完済はしたいが、44歳という年齢的に残された期間は短いので実際は困難かと考えている。

- きちんと毎月の支払いをしていくことをふまえて、月の返済額は13万円程度にしておきたい。

- 毎月の返済をしつつ貯金をし、繰上げ返済で早期返済完了を目指す。

現在検討中の住宅ローン

返済期間は22年(20年だと当面の毎月返済額がやや不安と感じ・・・)で変動か 固定10年か 固定20年。

- ①変動:auじぶん銀行(0.497%)の仮審査通過しました。

- ②固定10年:三井住友信託(0.50%)を検討しています。最寄りに支店がないので、まだ来店できていません。

- ③固定20年:住友SBI(0.98%)に仮審査申請中です。

額面が安く感じる①変動は魅力なのですが、千日さんご指摘のリスク自己負担や1/4貯蓄の必要性を考えると、やや不安にも感じています。

本来なら全期間に近い③20年固定が良いのかもしれませんが、現時点金利だけでの単純比較は無意味とはわかりつつも返済総額が高めに感じてしまうのも正直な気持ちです。

そこで、本日時点の自分自身の本命としては②10年固定で当面の10年間を現時点でも納得いく低金利水準(ほぼ現時点の変動金利と同程度率)で対応し、10年間は毎月、20年固定選択時に支払う想定返済額との差額額以上は貯金を行い、10年固定の恩恵がなくなる10年後には借り換えを検討する。

という、考え方に至っています。

もちろん、借り換え時の手数料等をふまえなければいけませんが、20年固定と10年固定の毎月支払い額の差×10年間で81万円程度にはなる計算ですので、借り換え費用の捻出にもなるのでは、と考えています。

アドバイスいただきたいこと

上記のような内容で素人プランニングしているのですが、盲点、注意点、考え違い等ございましたら、ご教示いただけるとありがたく、宜しくお願い申し上げます。

回答:お子さんの大学入学のタイミングがポイントになるでしょう

ではお答えします。はじめはチャレンジングだと思いましたが、シミュレーションしてみると案外余裕があるという結論でございます。

ボーナスを除く月収が40万程あり住宅ローンの返済13万というのは、一般的な金融機関の審査基準からして十分に余裕がありますよね。

最も保守的なプランを前提として問題なく返済可能

最も保守的なプランとして想定されている三井住友信託銀行の20年固定で見てみました。下記の表をご覧下さい。

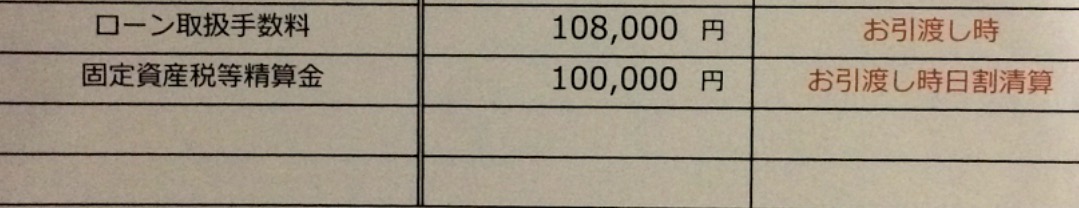

(単位:円)

| 金利 | 借入年数 | 月返済 | 20年後残高 |

|---|---|---|---|

| 0.98% | 20年 | 146,881 | 0 |

| 0.98% | 22年 | 134,797 | 3,202,341 |

| 0.98% | 25年 | 120,310 | 7,041,775 |

20年で借りた場合の毎月の元利均等返済額は146千円です。

これでも行けそうな気がしますけど、22年に伸ばせば、134千円。25年なら120千円ですね。

それぞれ20年の固定期間が終了した時点での残高をみると、大したリスクはなさそうです。

金利変動リスクを取る場合は子供の大学進学時期と重ならないようにする

金利変動リスクを取る場合、つまり10年固定の場合は、頭金800万円は温存して借入元本は4,000万円で考えます。

下記の表をご覧下さい。

(単位:円)

| 金利 | 月返済 | 10年後残高 | 頭金充当後 |

|---|---|---|---|

| 0.50% | 103,834 | 29,276,276 | 21,276,276 |

頭金の800万円を10年後に一括返済すれば、ローン残高は2,127百万円になります。10年後に手取り年収が1千万円を超えていれば、この残高は年収の2倍位ですから大したリスクにはなりません。

また、その間の貯蓄で追加で減らせば年収が追いつかなくても安全圏まで残高を減らせそうです。

但し、お子さんの大学進学のタイミングがポイントかと思います。

お子さんの年齢はお聞きしていませんが、固定期間の終了時期と大学進学時期が近いと、多額の支出時期と金利変動リスクが顕在化する時期が重ならないか?という懸念を持ちました。

私立文系だと初年度100万円、私立医学部で初年度500万円です。

それ以外は、概ねお見込みの通りと思います。団信は10年後54歳、意外と若いですよ。さほど気にする必要は無いと思います。

折衷案としての変動金利

変動金利も取れますね。

住宅ローン控除を最大限利用するならあえて頭金は温存して全額ローンにし、期間も35年にします。

そうした場合、月返済は103千円ですから25%を貯蓄しても13万円に抑えられますね。

10年固定金利との違いは、5年ルールと125%ルールがありますので、多額の支出を伴う時期と金利の上昇が重なっても支出面で困らないということです。

以上、まとまりはありませんが、参考になれば幸いです。

返信:男の子が3人いて10年以内に大学入学です!

千日さま

こんばんわ。早速のご返信ありがとうございました。

思い立っての初動メールご相談からおよそ18時間でのご回答!

感謝感謝です!

ご返信いただきましたメールを自分でもメモ書きしながら何度も読み返しました。

さて、何度と読み返しながら幾つか疑問点、いや改めてご確認をさせていただきたい点がありましたので、今一度お知恵をお貸しいただければ幸いです。

保守的プラン20年固定では、借入期間を22年とした場合の20年後の残高把握は大切ですよね。

今の所は補欠候補ですが、20年後残高という情報がクリアになったのでスッキリできました。

①本命プラン10年固定で借入期間を35年とする理由は?

借入期間を22年から35年に延長!800万円も頭金に入れず、全額4,000万円借入!

おおお!なるほど!!

これって、変動金利の項目でアドバイスいただいていた“住宅ローン控除を最大限活用する”ってことですよね?(①ご確認点/10年固定で借入期間を35年とする理由)

自分の年齢と定年のことを考えてばかりいましたので、1%未満の金利だと住宅ローン控除でお得になるってことは理解できていても、いざ、自分のローン設定期間を目論見より延長し、当初10年間の借入額を増やしておく技に考えが至っていませんでした。

10年固定の申請を検討している三井住友信託の申請準備はこれからなので、その方向で準備していきたいと考えております。

が、ちょっと不安点が

②不安点/希望金利0.50%の査定になるのか?

「頭金なし、4,000万円全額ローン」で申請した場合、希望している金利で審査が通るものなのでしょうか?

三井住友信託のHPで見たら、金利は0.50〜0.80%となってます。

上記のような丸々全額住宅ローンかつ最長期間、定年も過ぎるという案件に対し、希望する最低金利0.50%が適用されるのかが心配です。

ジャッジするのは銀行サイドなので、その心配を千日さんにぶつけても…なのは重々承知しておりますが、金利審査を行う過程でマイナス材料になることはないのでしょうか?

③疑問点/借り換え時のネック、好材料要素

また今回の10年固定想定プランでは10年後に借り換え”検討”することを前提としているのですが期間を35年とすることで10年後に残る残高ももちろん多くなります。(もちろん、そのぶん貯金をするのですが)

借り換えをする際、残高が多いことがネックもしくは好材料になるような要素はあるのでしょうか?

私自身では何も思いつかないのですが、もし何か想定されることがあればお教えいただきたいです。

④追記/はい、子どもは男の子が3人います

ドキっ!見抜かれましたね。

はい、子供達の大学費用は住宅ローン返済と合わせて大事な検討(いや不安)材料です。

実は、男の子が3人(もしくは怪獣が3匹とも言います)なんですよ。

今、長男坊が小6、次男坊が小4、三男坊が年長さんです。

10年後は長男坊が大学卒業、次男坊が大学2回生、三男坊が高校1年生…。って感じですね。

居住空間は確保できましたが、学費捻出のことを思うと不安を通り越して恐怖です。

10年後の今、費用捻出に恐怖を感じている自分を想定すると、この10年間を過ごすに当たって変動金利の上昇リスクまで抱えるのはホラーだな〜とメール文書を書きながら感じる次第です。

以上です。

昨日の今頃、千日さんへのメールを書き始めていたのですが、24時間たった今、私の本命プランは

本命プランは三井住友信託の10年固定

- 10年固定

- 35年借入

- 借入金4,000万円

- 10年後に借り換えも検討

とし、

当初10年間は最大限に住宅ローン控除枠を活用しつつ当初10年間それ相当(22年で借り入れていたと想定する返済額との差額分以上)の貯金をし10年後の借り換え時に今保有している頭金資金800万円と合算し10年後残高の圧縮を図りつつ子供達の進学学費確保もしておくとなっております。

⑤悩み/最終金利確認前にプラン決定?

ただ、もう一つの不安は借入実行タイミングが4月なんですよね…。

長期固定金利系が若干上昇機運になっている今日この頃、また4月(予定は4/10です)という何かと潮目が変わりやすいタイミング時期、10年固定が今想定している0.50%水準(先月までなら0.45%でしたもんね〜)でいてくれるのか。

また、今予定している日時を踏まえると、最終的にどのプラン(固定10年、固定20年、変動)にて決定するのかは4月金利レート発表前に決めなければいけませんよね。

悩ましいです。

回答:確かにそれなら10年固定で貯蓄を増やす作戦ですね

喜んで頂ければ幸いです(^^)では、ひとつづつお答えしていきますね。

①10年固定で35年ローンにする理由

お見込みのとおり、1%未満の金利であれば、借入残高が多い方が『儲け』になるからです。頭金は定期預金にでも入れておけば、さらに利息が付きますので、その方がお勧めです。

こちらのページに詳しく書いております。

②希望金利の0.5%の査定になるか?

他の相談者の例で私と同年代で、頭金なしでも通っている例はあります。実質で判断しますので、結局のところ銀行が「この人は返せる」と判断すれば最大の優遇幅で通ります。

見た目は0.5%が下限のように見えますけど、実際はそれより低い人もいますよ。

ですので、0.5%は最高のケースではなく、普通のケースだと見られたら良いと思います。

③借換時の残高がどう影響するか?

10年後の残高が多いほど、リスクが高くなります。住宅ローン控除が終わった瞬間、残高は完全に負債となり、5年ルールも125%ルールもありませんから、その時点の元利均等返済額となります。

ただし、変動金利を選択した場合、そこから先は5年ルールと125%ルールが適用されます。変動金利ですから。

借換に関してはこちらもどうぞ。

④3人のお子さんの大学進学の時間差攻撃

一人くらいなら変動金利の方が…と思っていたんですが、3人となると、当初の期間で確実に貯蓄を増やす方が優先されますね。まず6年後に長男さんを大学に上げたところで、一度立ち止まって、振り返りと次男さん(あと2年)の進路相談というところでしょう。

次男さんを大学に上げたところで、あと2年で固定期間が終わりますので、再度立ち止まって振り返りと住宅ローンを決めるという感じですね。

⑤最終金利確認前に金利タイプを決定するのか?

そこは銀行との相談ですね。本審査は金利タイプと1対1で審議しますが、金利タイプの横移動については比較的寛容になっている銀行もあります。支店にもよるでしょう。最高決裁権限者は支店長ですから。そのカラーが出やすいです。

また、直前まで2行以上で本審査を通しておくとよいと思います。

以上、参考になりましたら幸いです。

まとめ~40歳過ぎてからでもマイホームは買える

いかがでしたでしょうか。最初ご相談を受けたときは、キツそうだなーと思ったんですよね。なかなか難しいご相談だと。

でも、この方の場合は、年収の高さがありましたので、意外とイケる?という結果になりました。

ただ、お子さんが3人となると…やはり簡単ではないですね。今後、子供たちがどんな進路へ進むかによってかかる費用は違ってきますので、一概には言えませんけど3人の子どもを大学にやるというのは、かなりの馬力のいる仕事です。

しかし、それだけの甲斐性を持っているからこそ、3人の男の子を授かったんですよ。

私には子供がいませんので、その分頑張ってもらおうと…なんて言ったら怒られますね(*´∀`*)。