ミックスローンからの借換・金利交渉のタイミングは?

固定金利が高かった時に借りたミックスローンいつ借り換える?

千日が住宅ローンを借りた2008年の固定金利は、まだまだ高かったです。以下はフラット35の金利の推移です。

今の倍以上だったんですよね!

(単位:%)

| 年月 | 借入期間15年~20年 | 借入期間21年~35年 |

|---|---|---|

| 2008年12月 | 2.64 | 2.88 |

| 2008年11月 | 2.66 | 2.89 |

| 2008年10月 | 2.56 | 2.77 |

| 2008年9月 | 2.51 | 2.76 |

| 2008年8月 | 2.69 | 2.92 |

| 2008年7月 | 2.75 | 2.98 |

| 2008年6月 | 2.77 | 3.05 |

| 2008年5月 | 2.68 | 2.95 |

| 2008年4月 | 2.40 | 2.64 |

なので、固定金利を選ぶのには今より多くの元利均等返済額が必要でした。固定金利は高嶺の花だったんです。

そこで、多くの人が変動金利で住宅ローンを借りていたのですが、あくまで固定金利にこだわる人はミックスローンによって負担を減らすというのが現実的だったんです。

しかし、2016年に日銀のマイナス金利政策が始まり、長期金利は史上稀に見る低金利になりました。

そこで固定金利で借りていた人は迷わず借換したと思います。しかし悩ましいのはミックスローンで借りている人ですね。

固定部分については明らかに得なんですけど、変動金利の部分については、さほど効果が薄いので借換すべきかどうか?少し微妙なラインに来る人も多いのです。

今日は2年前にミックスローンで住宅ローンを借りた方からのご相談です。

相談:ミックスローンから固定金利への借換のタイミング

千日さま

はじめまして。下記ご相談です。年齢は30代です。

戸建て木造新築物件購入時に、住信SBIでのミックスローン3,600万(2015.3月スタート)、30年元利均等にて継続中。

- 変動:0.65%:1,300万

- 20年固定1.58% : 2,300万

現在残債は、3,400万程。ローン減税があるので、現時点では繰り上げ返済はしてません。

ゼロ金利政策化にて、20年固定金利が高く感じてきた為、昨年後半から借り換えを検討中。

11月が固定金利の谷であったタイミングがずれ込み、徐々に金利が上がってきている今日ですが、基本は固定20年くらいをベースにした借り換えを検討中。

固定20年であればその後の金利でも残債における金利変動にも対応していけると想定している為。

3400万を28年ローンでシミュレーションし、現在でも固定一本にしても、諸経費を入れても150万程お得になるようです。

少しでもローンを下げる為、元金均等に変更しての借り換えを検討中。

住信SBIの金利が固定20年で、0.98%と1月でまた上がってしまったこともあり、2月の金利も上昇していきそうな気もしており…

- このまま再度諸経費を100万近く支払い今月中に決め込むべきか?

- はたまたこのご時世、変動でチャレンジすべきか?

- 今のローンを活かしつつ、繰り上げ返済などで頑張っていく道をとるか?

などで、悩んでおります。

繰り上げ返済の場合、基本は変動金利分から支払っていくのが基本かと思いますが、固定の方が高いので固定から繰り上げ返済していったほうが今の残債比率を考えるとよいかと思ってます。

※フラット35Sは物件的にNG。

新生銀行は諸経費が安いと思い昨年後半に申し込みしてみましたが、審査にて断られました。

※新規借り入れ時はOKがでたのに借り換え申し込みではNG。

現状でのおすすめ住宅ローンなど含め、

何かご参考にさせて頂けるアドバイスを頂けますと助かります。

千日による追記:

悩ましい局面ですね。

変動は十分に低金利で、高いのは20年固定です。

借換によって出る利益は少ないことはいずれにせよ、否めません。

そこで、

『支払い利息の削減も重要ですが、

とお願いしました。

重視していることは『資金を計画的に無駄なく有効活用したい』

重要視している点をいろいろ考えてみました。

昨年ライフプランナーに人生設計シミュレーションしてもらい、バリアブルライフ終身に夫婦名義で加入、それ以外でも終身にも数年前に加入していたりと、老後設計も着実に構成し始めてます。

節税対策含め個人保険に加入したりもしました。

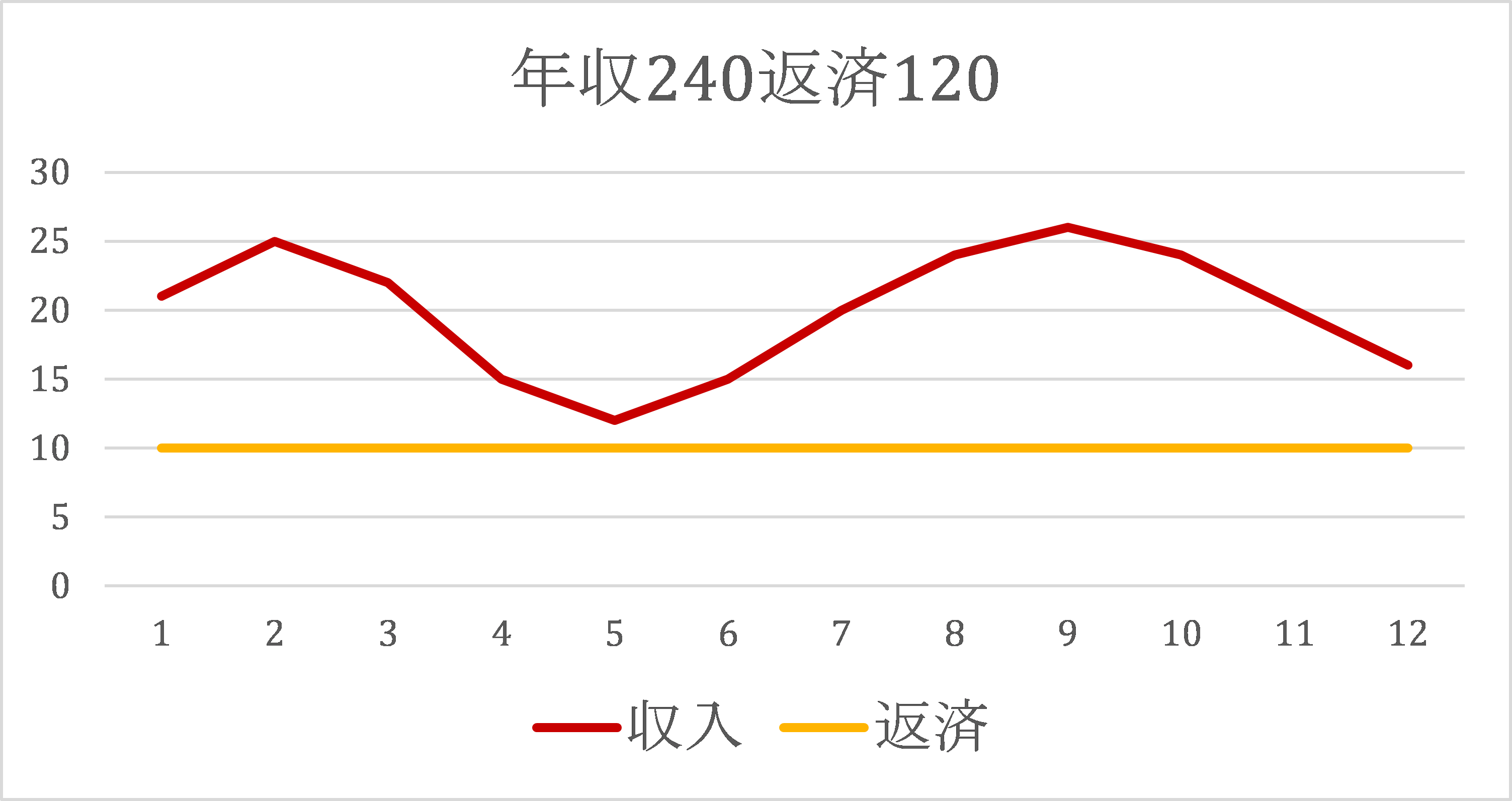

月の支払いも12万程度と特に現状で苦しいこともありません。

教育費についてもまだ0歳児ということもあり、学資保険よりはと思い、バリアブルにて10年と60歳払込で運用中。

今はまだ子供一人ですが、もう一人はと考え、2人の子供をベースに人生設計試算しており、なんとか老後資金もショートしないよう計画してます。

その中で少しでも利益がでるのであれば、その資金で何ができるかを考え、新車購入のたしになるのではないかと考えてたりしてます。

貯蓄もある程度あるので、いつかまとめて資金返済にあてようとおもってますが、ローン減税分の後8年はあまり繰り上げ返済せず、その後と考えてたりします。

従前の高金利のローン金利で多額の繰り上げ返済しても、

今の低金利のローンに借り換えてから少ない金額を繰り上げ返済しても、

あまり利息は変わりません。だったら借り換えて、キャッシュをキープしながら、返済していく方がベターではないかと思ってます。

重要視するポイントがあまり明確ではないかもしれませんが、

- どちらかというと倹約的な性格上、得をするなら借り換えすべき、

- その原資を何か別のものにできるなら、しておいた方が得策

と考えてる次第です。

回答:当初のミックスローンにどんな意味があったのかに立ち戻る

ではお答えしていきます。

このように考えてはどうか?というご提案です。

千日による追記:

相談者がどんな理由でミックスローンを選んだのかについては聞いていませんし、事実としてその当時になぜミックスローンを選んだのかを確認することはしていません。

- 変動金利にしておけば今も金利は上がらなかった。

- 固定金利にしておけば借換に大きな利益があった。

これらは後ろ向きの話であって、考える利益が無いからです。それよりは、

- 今後どうするかを決めるにあたってその当時のミックスローンの決定にどんな意味があったのか。

これが重要だと考えました。その答えは…

既に借り換えた状態から住宅ローンをスタートしたのです

2年前の当時は固定金利が割高でした。金利はこれから上がるというムードが濃厚であった訳です。

ですから、基本として固定金利を選ばれた。

しかし、金利が下がる可能性もある。そうした場合には、借り換えれば良いのですが借換にはコストがかかります。

そうした場合に借り換えなくても機会損失が少なくなるように変動金利をミックスさせたのです。

下がる可能性としては、概ね3分の1あると予想しミックスローンにするためのコストを少し上乗せしてミックスローンにしたのです。

つまり、これは後付けの理由です。

3分の1回、固定から変動に借り換えた状態からスタートした。

勿論これは現実には不可能な事ですが、財務的な視点からスタート時点のミックスローンを見ると、このように捉える事が出来ます。

だとするならば、『少しではあるけど借換が有利となる今の局面』は借入時に遡って今のミックスローンに既に織り込まれているという事です。

悩ましい局面にあるのは、ある意味、ミックスローンが成功しているという事です。

今後どうするかを決める軸足を確認する

今後の考え方としては、2つに1つであると思います。選択肢は以下の2つです。

- ミックスローンを継続する。

- ミックスローンをやめる。

敢えて『借換』か『金利交渉』かという選択肢にせず、ミックスローンの『継続』か『やめる』かという選択肢にしました。

今後、同じような局面となった時に、即座に的確な判断を行うために突き詰めておくべき視点であるからです。

ミックスローンを継続するなら借換のタイミングではない

今の局面は借換のタイミングではないと思います。

長期金利は、借入当時より低い水準ですけど、借換によって得られる利益は少な目です。それは変動金利をミックスする事で『低めな金利』を享受して来た経緯があるからです。

今の所は想定の範囲内の水準です。今後金利が上がった時の為に、変動部分の一括返済資金を積み立てて行けば良いと思います。

なお、今の長期金利が低いので、既存の金融機関に金利交渉を行い金利を引き下げる事をお勧めします。

その場合は、次に述べますミックスローンをやめる場合のシミュレーション結果を突き付ければ交渉を有利に運べるでしょう。

基本的に継続ですが、そんな事はお首にも出さず交渉を行います。

それ以降は、金利が下がる度に繰り返しになります。変動金利が上がれば変動だけ一括返済です。

ミックスローンをやめるなら今が借換のタイミング

軸足を固定金利に置いたミックスです。今の長期金利は安く『2回目の借換』の好機です。赤字にならないなら、随時ゴーサインを出すべきだと思います。

今借換したとして、今より金利が下がる可能性はあり得ます。数ヶ月で動く可能性もありますけど、何しろまだ28年あるんです。

その場合は、その時借り換えてプラスになるなら借り換えし、赤字なら借り換えしない、極めて単純な意思決定となります。

まとめ

いかがでしょうか。あまり目新しい話ではないかもしれませんね。

しかし、今回ミックスローンのB面が顕在化した事で、再度ポリシーを構築し直す良い機会ではあるかなと思いますよ。

まとめ~軸足を決めることの重要さ

- 今、借換費用を払って将来の金利負担を少しでも減らすか?

- 金利は上がりそうにないので変動にするか?

- そのままミックスローンを継続して、繰り上げ返済で金利負担を減らすか?

3つの選択肢があります。ミックスローンの場合はそれぞれの効果が小さくなるので、通常の前提で考えるとどれも五十歩百歩に見えていきます。

ミックスローンという前提があるからです。

今後を考える上では、この前提を今後もミックスローンを継続するのか、やめるのかということを決めるのが先であろうと思います。

それを決めれば、自ずと次に進むべき道が見えてくるでしょう。

最後、偉そうなことを書きましたがm(_ _)m