高年収で高額物件を購入する人の住宅ローンの組み方とは?

年収と購入する家によって変わってくる住宅ローンのセオリー

- 無理のない住宅ローンの借入額

- 賢い繰上げ返済の方法

- 住宅ローン控除の賢い使い方

こういったキーワードでインターネットを検索すれば、一通りのことが書いてあるサイトにたどり着くと思います。しかし、それらのサイトは全て家を購入する年代の平均的な収入と、平均的な借入額を前提にしたサイトなんですよね。

具体的なところで言うと、年収ならば400万円代から600万円代。借入額なら2000万円~4000万円ほどです。ちなみにですが、この一般的な年収のレンジであれば、概ね購入可能な家の値段は計算できます。

年代によって、すこしずつ式が異なります。

- 20代の住宅ローン=現時点の税込み年収×0.191×35年

- 30代の住宅ローン=現時点の税込み年収×0.17×退職までの年数+1000万円

- 40代の住宅ローン=現時点の税込み年収×0.19×退職までの年数+1000万円

- 50代から購入できるの値段=現時点の税込み年収×0.17×退職までの年数+自己資金

それぞれの考え方については、いえーる すみかるで詳しい説明をしています。

20代でいくらの家が買える?年齢と年収から計算する方法|いえーる すみかる

30代でいくらの家が買える?年齢と年収から計算する方法|いえーる すみかる

40代でいくらの家が買える?年齢と年収から計算する方法|いえーる すみかる

50代でいくらの家が買える?年齢と年収から計算する方法|いえーる すみかる

この考え方というのは、住宅ローンの千日メソッドから自ずと決まってくる金額です。

- 毎月の返済は手取り月収の4割以下でボーナス払いなし

- 返済額が一定になる元利均等返済方式

- シミュレーションの金利は固定金利

- 定年時のローン残高は1000万円以下

それぞれの詳しい説明はこちらをどうぞ。

https://jutakuloan-muryousoudan.com/theory-jutakuloan/

読めば納得だと思いますが、やはりこれもまた年収ならば400万円代から600万円代、借入額なら2000万円~4000万円を前提にした場合にドンピシャとなるセオリーです。このレンジから離れると、かならずしも同じルールとはなりません。

では今日のご相談者です。

相談:年収2000万円で1億の物件を購入する場合の住宅ローンの組み方について

初めまして。いつもブログ参考にさせていただいております。今回2点、ご相談させていただきたくご連絡させていただきました。

年齢、年収、共働き世帯年収、家の価格、住宅ローン、頭金

| 夫年齢 | 40 |

| 夫の年収(万円) | 2,000 |

| 妻年齢 | 不詳 |

| 妻の年収(万円) | 500 |

| 共働きの世帯年収(万円) | 2,500 |

| 家の価格(万円) | 10,000 |

| 住宅ローン(万円) | 10,000 |

| 頭金(万円) | 0 |

当方は現在40歳・年収2000万円(なので確定申告組です)・妻(収入500万円)・子供2人(0歳と5歳)のサラリーマンです。

現在1億円強の物件を妻と(新築マンション)のペアローン(住宅ローン控除狙いです)で検討しております。

オリンピック後に市場の方向性が変わるという方が多い不動産市場の中で、10年後でもきちんと書い手のつくような駅近マンションで検討しています。

高収入と高額物件に適合した住宅ローンの組み方とは?

流動性資産としては2000万円ほど。低金利の今は頭金は必要最低限にしてほぼ全額ローンで検討しています。

住宅ローン控除や変動・固定ローンでのシミュレーションのほとんどが世帯収入800-1000万円、借り入れ金額が3-5000万円でのケースとなっているため、高収入・高額物件の場合でのケースでのシミュレーションが無く、この考え方に問題は無いでしょうか?

住宅ローン控除は金利1%未満では繰上げをないほうが実はお得という記事も拝見致しました。控除限度額40万円を遥かに超える住宅ローンになりますし、限度額に影響ないなら、繰上げ返済した方が良いのかとも思います。

いろんなサイトで紹介されているローンシミュレーションが(1)控除 (2)手数料・金利の差によるメリット・デメリットの比較がピッタリこないケースが多く、千日さまのブログでぜひ当方ケースでのローンの妥当性をシミュレーション・助言していただけますと大変助かります。

10年固定で借りて金利が上がる前に他行へ借換を行う戦略

ネット系銀行の当初期間引き下げローンを10年間固定で借りたとして、その後金利が上がる前に他銀行に借り換えを行う戦略の妥当性について、どう思われますか?

低金利を前提としたローン戦略になっていますので、できる限り金利は安く、今後金利が上がった時点(来年から上がるというマクロ観点でいます)で繰上げ返済を開始したいと思っています。

当初期間引き下げローンですが期間後の金利が標準より上がってしまうことは理解していますが、その前に(他行含めた)借り換えを行い常にその時点での低金利を狙えば良いのではと考えているのです。

この考えに落とし穴などあればご助言頂戴できますと幸いです。ネット系銀行を基本は念頭にしていますが、その中でもいろんなプランがあるためそれぞれのメリットデメリットを計り兼ねています。ご助言いただけますと嬉しいです!

長文になりましたが、何卒宜しくお願い致します。ブログ運営引き続き応援しております。

回答①:高収入で高額ローンを組む場合の住宅ローンのセオリーについて

私の書いている住宅ローンのセオリーは「セオリー」というだけあって、普遍性というものをやはり念頭に入れて作っています。ただ、当てはめを行う際には実際の数値になりますので、使いやすさの便宜から、最も多いボリュームゾーンに合うような表現方法となっているので、そのままご相談者のケースには当てはまらないのです。

では、それぞれのセオリーの本質的な部分をご説明し、実際に当てはめてみようと思います。

1.毎月の返済は手取り月収の4割以下でボーナス払いなし=月収で無理なく払える返済額とする。

旦那様の年収が2000万円、奥様の年収が500万円、お子さん一人のケースです。3人家族が生活していく上での生活費という面では世帯収入の2割位で十分に足りますよね。従って月収の4割以下というのは、全く無視すべき数字です。

ただ、ボーナス払いなしというセオリーについては、サラリーマン(給与所得者)に共通のものですので、これは適用して考えます。

2.返済額が一定になる元利均等返済方式

元金均等返済とは、毎回支払う「元金」部分が均等になる返済方法です。毎回の返済額は、元金部分に残高に対する利息額を上乗せして支払いますので残高が減っていくに従い利息額も減っていきます。

当初の返済額が一番多く、将来の返済額は少なくなっていきます。元利均等返済と比較すると、当初の支払額の負担が重くなりますが、元金部分の減り方は早くなります。

元利均等返済とは、毎回の返済額が同じ額になる返済方法です。

元金と利息の合計額が同じになるように計算されているためです。つまり「元利」が均等になるようになっています。金利が変わらない限りは、毎回の返済額が一定になりますので、返済計画が立てやすいのがメリットです。

毎回の返済額は一定ですが、元金部分と利息部分の内訳が、前半は利息部分が多く元金部分が少ないため、元金の減り方は遅くなります。

ここで千日があえて元利均等返済にすべき、と主張している理由は住宅ローン控除が関係しています。

- 元金均等返済=元金の減少が早いので利息の支払いは少ないが、住宅ローン控除の面では不利

- 元利均等返済=前半の元金の減少が遅いので利息の支払いは多いが、住宅ローン控除の面では有利

つまり、総支払額の面ではどちらも一長一短となるんですね。あまり差が生じないです。住宅ローンの金利と借入期間によっては元利均等返済の方が総支払額が安くなるケースもあります。住宅ローン控除が利息と逆方向に作用するので、元金均等と元利均等の利息の差を小さくしているんです。

ただしこれは、住宅ローン控除をフルに活用できた場合のことです。1億近くの借入を単独で行うのに、上限の40万円で頭打ちになる、というケースでは元金均等返済の方が有利となるでしょう。

しかし、ペアローンとして、上限が80万円近くまであるということであれば、あまり変わらなくなってくるかもしれませんね。

3.シミュレーションの金利は固定金利

変動金利の場合は金利の上昇リスクについて、対応できるだけの余裕(バッファー)が必要です。その最低ラインとして、毎月の返済額が25%増加した場合でも家計に影響を与えることなく返済を継続できるか?ということが必要と考えています。

この「25%」という目安は、変動金利の「5年ルール」と「125%ルール」です。

- 5年ルールとは、金利が変動しても5年は元利均等返済額を変えないというルールです。

- 125%ルールとは、1度に上げる元利均等返済額は125%を上限とするというルールです。

つまり、変動金利で借りてからすぐに金利が高騰したとしても5年間は今の支払い額のままなんです。そして5年後に支払い額が上がりますけど、一度に上がる額は125%が上限ということになっています。それが5年間続きます。

よって、変動金利での毎月の返済額の125%に耐えられるだけの収入があれば、当初の10年は何とか返済を続けることが出来る。また、その間に有利なタイミングで売却することも出来る。ということです。

これに対して固定金利の場合は金利の上昇リスクはありません。固定金利のシミュレーションで問題なく返済できるのであれば、その住宅ローンは完済可能と判断してよいと思います。

ちなみに今は、固定金利が低いので、変動金利で125%の余裕分を準備するよりも、固定金利でシミュレーションした方が高い家を買えるという結果になります。

https://jutakuloan-muryousoudan.com/theory-jutakuloan/kinri-type/

従って、このセオリーについては、年収が高い低いにかかわらず共通のセオリーです。

4.定年時のローン残高は1000万円以下

住宅ローンは、定年退職までの完済を目指します。多くの人が30代~40代で35年ローンを組みますので、定年の年齢以上の住宅ローンとなります。つまり、繰上げ返済することが前提になっているのですね。

定年時のローン残高を1000万円以下にするというのは、繰上げ返済に過度な負担をかけないようにするということです。

従って、この「1000万円」というのは、年収が高ければ、それだけ高く設定しても良いということになります。目安として、年収の倍以上になると厳しいかなと思います。

回答②:シミュレーションによる様々な比較分析

ではシミュレーションしてみます。まず、上記のセオリーに沿ってやっていきましょう。現在の世帯年収で、1億の住宅ローンが無理なく返済できるか?という視点です。

固定金利で元利均等返済と元金均等返済をシミュレーション

《前提条件》

借入金額:1億円 固定金利:1.38% 返済期間35年ボーナス払いなし

住宅ローン控除を最大限得るために、奥様とペアローンで行います。旦那様の上限は40万円、奥様の上限は27.5万円で10年間は控除できるものとしました。

これを元利均等返済と元金均等返済で比較してみます。

(単位:円)

| 固定金利1.38% | 固定金利1.38% | 差額 | |

| 元利均等返済 | 元金均等返済 | ||

| 1回目返済額 | 300,340 | 353,095 | -52,755 |

| 240回目返済額 | 300,340 | 287,655 | 12,686 |

| 60歳残高 | 49,051,495 | 43,095,238 | 5,956,257 |

毎月の返済額はどちらでも、問題なく返済可能ですね。60歳の残高は旦那様の年収の2倍を超えていますが、世帯年収ではレンジ内に入っています。しかし、累進課税制度ですので年収が高い分、徴収される税金が高いということを鑑みると、すこし厳しい残高かもしれません。

完済まで行く、という方向になった場合には、繰上げ返済の計画については、良く考えておく必要があると思います。

次に総支払額での比較を行います。

(単位:円)

| 固定金利1.38% | 固定金利1.38% | 差額 | |

| 元利均等返済 | 元金均等返済 | ||

| 20年返済額 | 72,081,682 | 76,890,000 | -4,808,318 |

| 住宅ローン控除 | -6,750,000 | -6,750,000 | 0 |

| 60歳残高 | 49,051,495 | 43,095,238 | 5,956,257 |

| 合計 | 114,383,177 | 113,235,238 | 1,147,939 |

元金均等返済の方が約115万円安くなりました。借入残高が住宅ローン控除の上限を超えているため、元利均等返済のメリットが発揮されなかったのが大きいですね。20年間の間に481万円前倒しで返済することによって、60歳の残高を596万円少なくすることが出来た。ということになります。

じゃあ、元金均等返済が良いのか?というと、そうでも無いんですよね。最近はネット銀行を中心として繰上げ返済は手数料無料です。毎月の返済の義務としては固定させておいて、余裕のある時に随時繰上げ返済していくことでも、結果として元金均等返済と同じになります。

従って、あえて元金均等返済を積極的に選択する理由は無いです。

住宅ローン控除の期間中でも、貯金に余裕のある時に随時繰上げ返済することをお勧めします。ただし、これは貯金に余裕がある場合です。通常、家を買った直後は貯金が少なくなりますので、ある程度貯まるまではあえて繰上げ返済はしない方が良いと思います。

次に、変動金利と10年固定金利を比較してみましょう。

変動金利と10年固定金利でシミュレーション

《前提条件》

借入金額:1億円 元利均等返済 返済期間35年ボーナス払いなし

住宅ローン控除を最大限得るために、奥様とペアローンで行います。旦那様の上限は40万円、奥様の上限は27.5万円で10年間は控除できるものとしました。

これを変動金利と10年固定金利で比較してみます。元金均等返済ではなく、元利均等返済とする理由は、変動金利の5年ルールと125%ルールが元利均等返済にしか設定されていないからです。

変動金利で元金均等返済にする場合は、ほぼ今持っている貯金で購入できるけど、住宅ローン控除のために敢えて借りる、という人だけにしておきましょう。

(単位:円)

| 住信SBIネット銀行 | auじぶん銀行 | 差額 | |

| 変動金利0.477% | 10年固定0.59% | ||

| 当初10年 | 257,250 | 263,582 | -6,332 |

| 10年後残高 | 73,006,217 | 73,502,641 | -496,424 |

| 60歳残高 | 44,778,673 | 45,395,307 | -616,634 |

変動金利の場合は25%の余裕が必要ですが、問題ないでしょう。

また、10年固定については10年後の残高がポイントとなりますが、7350万円というのはやはり大きいですね。

その時点で多額の繰上げ返済でというのは難しいですね。それ以外ということになると、➀住み替えか②借り換え(金利交渉含む)となるでしょう。

物件については、売却も意識して検討されています。住み替えるにしても、物件として現時点で1億を超えるということは、他から抜きんでた明確な差別化がされています。また、築後10年というのは一旦新築よりも価値が下がり、値段としてもこなれてきていて、目立った建物の問題が無いことも確認できるという点で、売れ頃の年数と言えます。

まず買い手は付くでしょうし、借り換えるにしても担保価値に問題無いと思います。

回答③:10年固定はあくまで金利ではなく残高に注目する

10年固定で借りる場合に10年後の金利を予測して、意思決定の柱に持ってくるのはお勧めしません。

金利を決める市場は我々によって形成されてますが、我々の意思ではありません。一切自分が関与できない要素に意思決定の柱を置くのは、それはギャンブルです。

家を買うというのは、不動産としての家だけでなく、自らと家族の人生を守る資金計画をも含むものだと思っています。その資金計画の重要なポイントをギャンブルで決めると、途端に足もとがグラグラしてくるんですよね。当然です。

トレーダーなら、9敗1勝でも最後の1勝で取り返せば良いのですが、我々はそうじゃありません。

じゃあ何を軸足にするのか?

答えは10年後の残高です、これはグラグラしませんよ。

だって自分でやる事ですからね。

10年固定という商品は、10年経つまで金銭消費貸借契約の重要な要素である金利と残高が未定の、極めて特殊な住宅ローンです。

金利は10年後の市場が決めます。日銀総裁にでもならない限り我々に決定要素はほぼ皆無です。

残高は今の元利均等返済額と10年後の貯蓄額で決まります。これって我々にしかコントロール出来ない要素です。

住宅ローン10年固定金利で10年の金利に左右されない方法を教えます-千日のブログ

をご一読ください。

つまり、前のシミュレーションで10年後の残高が手に余るという時点で、10年固定を選ぶとジリ貧に陥るリスクがあるということです。

ただし、前述のように「売れる物件」ですから売却してフレッシュスタートすることは可能でしょうし、借り換えも可能ではあります。

10年固定には3つの選択肢があります。いわばジャンケンの手と考えてみてください。

- 住み替え=グー

- 借り換え(金利交渉含む)=チョキ

- 多額の繰上げ返済で金利負担を減らす=パー

このうち、「パー」が出せないという条件で、勝負に臨むということを意味するのです。余談ですがギャンブル漫画の「カイジ」にこういう条件のギャンブルを行う回がありました「限定ジャンケン」だったと思います。面白いですよ。

私なら、リアルでこういう勝負はしません。

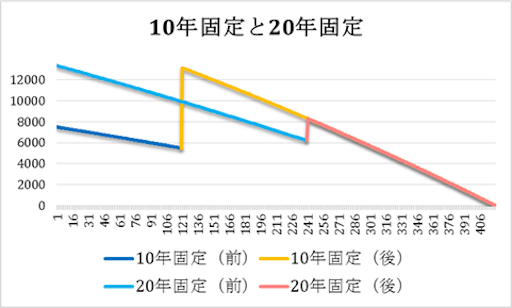

まとめ~お勧めは20年固定金利か変動金利

35年固定金利ならば金利変動リスクが無く、また、返済可能圏内にあるという結果が出ています。

ただし、35年固定金利は金利が高いですね。定年退職までは20年ですから、20年で完済するのであれば、35年間固定する分損になります。私ならば20年固定にするでしょう。

また、その時期は不明だが、住み替えの可能性が高いという場合は変動金利がお勧めです。10年という縛りがありません。そのまま金利が上がらない間は、最小の返済額でそのマンションを維持できます。また、今の低い金利からスタートになりますので最初の頃の元本の減りのスピードが高いのも良いですね。

また、金利が上がっても、前述のように5年は支払は変わらず、次の5年は125%が上限です。「支払い額は固定されている」のが変動金利です。