アルヒスーパーフラット8Sと三菱UFJの変動金利を団信なしのケースで比較

団信に加入しないならスーパーフラットとメガバンクの変動金利どっちが有利か?

2017年10月1日の申し込みからフラット35の団信が大幅にリニューアルされています。

- 団信保険料は実質値下げ。従来年一回ローン残高の0.358%を払う方式だったが、今後はフラット35の金利に0.28%上乗せとなり毎月の返済と一緒に支払う。団信に加入しない場合は団信込みの金利から0.2%引下げ。

- 住宅ローン残高がゼロ円になる保障の範囲は拡大。従来高度障害と死亡が条件だったが、今後は身体障害(身体障害者福祉法1級or2級)についても保障の範囲に含まれる。

新制度では、保険料が値下げになった上、保障内容を身体障害者手帳の交付や介護認定等公的制度と関連付けることにより、利用者とってわかりやすくなり、同時に保障内容も充実するんですね。

従来は団信に加入したいけど、保険料が高い…と思っていた人には朗報です。

しかし、団信に加入しないor加入できない人にとってはどうでしょうか?

- 団信が一律0.28%金利にオンされる。

- 団信に加入しない場合はそこから0.2%引下げ。

0.08%団信保険料が一律に上乗せされたような状況です。しかし、アルヒのスーパーフラットでは0.1%引下になる上に団信に加入しない場合は団信込みの金利から0.28%の引下げになるので、団信の負担が無いというのがメリットです。

さらにフラット35Sを組み合わせれば当初の10年間(又は5年間)は0.25%の金利が引き下げになります。

そうなると、金利はメガバンクの変動金利と比較してもそん色の無いレベルまで下がるのですよね。

- 当初5年又は10年:0.73%

- それ以降:0.98%

今日は団信に加入しない前提で住宅ローンを検討されている方からのご相談です。

相談:団信に加入しないならフラット35S(アルヒスーパーフラット)と三菱UFJ変動のどっちがいいですか?

ブログ・住宅ローン無料相談を拝読し、勉強させて頂いております。「量と質」を考えなければならないのに、リスクが頭から離れません。よくある質問で恐縮ですが、頭が混乱しております。ぜひ、御指南頂きたくお願い申し上げます。

年齢、年収、家の価格、住宅ローン、頭金

| 夫年齢 | 43 |

| 夫の年収(万円) | 369 |

| 妻年齢 | 不詳 |

| 妻の年収(万円) | 専業主婦 |

| 共働きの世帯年収(万円) | |

| 家の価格(万円) | 3,300 |

| 住宅ローン(万円) | 2,500 |

| 頭金(万円) | 800 |

借入はアルヒスーパーフラット8Sか三菱UFJ変動か

- 築5年の中古マンションを購入

- 頭金を2割以上入れて、借入2,500万円/35年

- 住宅ローン減税を考えて、10年間は繰上げ返済をしない。

- 3年以内に遺産相続(死亡保険)により900万円の収入予定あり。

- マンションを親族(甥姪)に相続する予定なし。

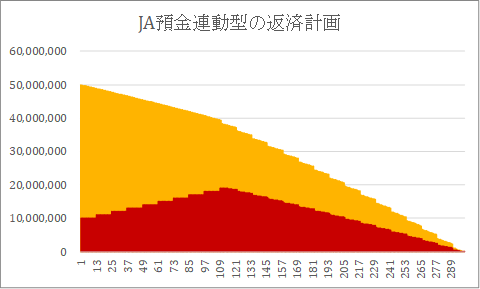

- 繰上げ返済で60歳で完済を予定。

- 60歳〜65歳まで再雇用制度を使って、パート並みの給料になりますが、働く予定。

どちらを選択するか悩んでいます。

➀アルヒスーパーフラット8S(頭金2割以上)

- 当初5年:0.73%

- 6年目以降:0.98%

※相続をしない為、団信なし。

②三菱UFJ

- 変動金利:0.625%

(基準金利2.475%より▲1.85%引下)

①で考えていましたが、不動産屋さんに驚かれ、いかに②が凄いか説明され、心が動揺してしまい、千日様にご相談した次第です。

以上 よろしくお願い申し上げます。

回答:変動か固定か=金利変動リスクを負うか負わないか

住宅ローンの千日メソッドでは住宅ローンの金利タイプを選ぶにあたり、金利変動リスクを負うか、負わないか、という視点から考えます。

- 変動金利=銀行が必ず儲かるように金利を変動させられる=自分が金利変動リスクを負う

- 固定金利=金利は契約時点で固定されてその後変動しない=銀行が金利変動リスクを負う(自分は負わない)

ですから、変動金利で借りる場合は将来金利が上がっても対応できるように、余裕をもった返済額とした上で、繰上げ返済するための貯蓄を準備する必要があります。具体的には二つの「4」をクリアすることを最低限のラインとしておススメしています。

https://jutakuloan-muryousoudan.com/theory-jutakuloan/kinri-type/

- 毎月の元利均等返済額の4分の1以上を貯金する。

- 上記の貯金と元利均等返済額を手取り月収の4割(40%)以下にする。

では実際にどんな感じになるのか、比較してみましょう。

毎月の返済と定年時の残高を比較

(単位:円)

| スーパーフラット8S | 三菱UFJ変動 | 25%貯蓄 | |

|---|---|---|---|

| 当初5年 | 67,469 | 66,287 | 16,572 |

| それ以降 | 69,941 | 66,287 | |

| 60歳残高(貯蓄) | 13,844,647 | 13,538,612 | 3,380,629 |

ボーナスを除く手取りを18万円位とすると、その4割は7万2千円です。毎月の返済をこれ以下にしておくのがお勧めです。

- スーパーフラット8Sの場合であれば当初5年、それ以降ともにレンジ内です。

- 三菱UFJ変動の場合は25%の貯蓄を込みにすると、レンジを超えますね。

つまり、表面的には三菱UFJ銀行の変動金利の方が有利に見えますが、金利変動リスクを金額に引き直すと損であり、今の収入の身の丈を超えているという結果となりました。

もちろん、今後完済までの17年間で変動金利が上がらない可能性もあります。

変動金利を上げるかどうかを決めるのは今後の市場と銀行です。自分が関与できない要素に大事な意思決定の軸足を置くのはお勧めしません。

変動金利の方が今は安いですが、支払額にして比較すると当初5年ではひと月に千円位しか変わらないんですよね。2500万円の借入の金利を固定するコストとしては激安だと思いますよ。

定年時の残高が1千万円を超えていますね。これはイエローシグナルです。ただし900万円の収入を予定されていますので、これを充てるとすれば、今の年収を少し超える位に抑えられますので、計画的に繰上げ返済資金を貯蓄することで対応できると思います。

総支払額の比較と変動金利の今後

定年までの総支払額で比較をします。中古マンションですので住宅ローン控除の上限は年20万円ということで計算しました。

(単位:円)

| スーパーフラット8S | 三菱UFJ変動 | |

|---|---|---|

| 17年返済額 | 14,119,676 | 13,522,514 |

| 住宅ローン控除 | -1,989,441 | -1,986,171 |

| 60歳残高(貯蓄) | 13,844,647 | 13,538,612 |

| 合計 | 25,974,881 | 25,074,955 |

両者の差は90万円ですね。これは金利変動リスクを負う代わりに老後資金として増加するかもしれない金額ということです。

今後の変動金利の動向についての考え方についてはこちらの千日のブログをぜひご一読ください。

【金利予想】変動金利が上がるXデーは銀行の営業戦略から2023年~2028年が濃厚-千日のブログ

私は金利の動向は読まないというスタンスです。しかし、読まないというのと、考えないというのはちがいます。

金利が上がらなければ、儲かる。

金利という自分の関与できない要素で住宅ローンを決定するのは、ルーレットの数字にお金を賭けるのと同じで、このような考え方は、いわゆるギャンブルです。

上がったとしても、想定内のこととして対応していけるか?という意味で「読まない」ことをお勧めします。つまり、この90万円は絵にかいた餅です。

アルヒスーパーフラットの8と9の違い

全期間固定住宅ローンのフラット35は、金利が上昇しないので安心して借りられ、また融資基準が比較的緩やかというメリットがあります。その中でも、アルヒが取り扱っている「スーパーフラット」は、通常のフラット35に比べて金利を0.1%、または0.05%引き下げている、おすすめの住宅ローンですね。

従来は、頭金が2割以上必要な「スーパーフラット8」だけでしたが、2017年10月に、頭金が1割以上必要な「スーパーフラット9」も投入しました。概要は以下の通りです。

アルヒのスーパーフラットは2商品ある!

| 商品名

(通常のフラット35との金利差) |

頭金(手持金) | 返済負担率 |

| スーパーフラット8

(金利▼0.10%) |

2割以上 | 30%以内(年収400万円未満)

35%以内(年収400万円以上) |

| スーパーフラット9

(金利▼0.05%) |

1割以上 | 20%以内 |

まとめ~不動産屋はなぜ驚いたか?

専門家の私の目からすると、上記のシミュレーションをするまでもなくスーパーフラット8Sが有利だという結論を出すでしょう。

団信が不要なら特に、です。

民間銀行の住宅ローンでは団信の加入が必須になっています。その代わり「無料」と謳っていますが、実際は金利にオンされているんですよね。つまり、不要だけど入る場合は等しく均された団信保険料を金利を通して負担しているんですよ。

その保険料は死亡時に銀行が住宅ローンを回収するための保険料です。いわば、債権者を受取人にする生命保険を掛けられて、その保険料を自分で払っているのが団信です。要らない人にとってはホントに要らないものです。

住宅ローンの団信をどう選ぶ?団信の本質と病気のリスクに向き合う-千日のブログ

その点、アルヒスーパーフラットであれば、団信保険料の負担無しの金利で借りることが出来るのです。しかもスーパーフラットで0.1%引下げ、加えて「S」で0.25%引下げ。最も恵まれたケースです。

なぜ、不動産屋の営業マンは驚いたんでしょうか?

驚いて見せた、のではないかナと思います。おそらく、三菱東京UFJ銀行を紹介することによって、紹介マージンが不動産屋に入る仕組みになっていて、そのマージンを獲得するためでしょう。

こちら、不動産会社の提携ローンで借りる際に受けたご相談をまとめているカテゴリーです。良かったらご一読ください。

- 2018年4月1日に三菱東京UFJ銀行が三菱UFJ銀行に行名を変更したのに伴い行名を変更しました。