定期預金を解約して預金連動型で借りるか普通の住宅ローンで借りるかどっち?

高金利の定期預金に多額の貯金がある人の住宅ローンシミュレーション

これから購入する家の物件価格の半分以上の自己資金があるなら、預金連動型の住宅ローンを借りることで、利息のキャッシュバックが受けられる上に住宅ローン控除はフルに利用することが出来ますよね。

預金連動型の住宅ローンとは、住宅ローンを借りる銀行に預金を入れていたら、その金額までの住宅ローンの利息をキャッシュバックしてもらえる商品です。つまり預金の金額までは無利息で借りられるということです!しかも、ローンの残高としてはちゃんとありますから、住宅ローン控除は普通の住宅ローンと同じように受けることが出来ます。

- 利息を払わず、

- 住宅ローン控除を受けられる

願ったりかなったりの商品ですが、ちょっと待ってくださいね。もともと持ってる貯金の金利がすごく高い利回りだった場合も、預金連動型が有利なんでしょうか?そのまま定期預金として預けておいて、高い利息をもらい続ける方がオトクな場合だってあるんじゃないでしょうかね?

今日は、そんなご相談者からです。

関連記事

今後50:50の共働き夫婦が住宅ローンの主流になる!年収と世帯年収のギャップでリスク増大 |千日のブログ

相談:0.5%の定期預金を解約して預金連動型で借りるか?普通の住宅ローンか?

千日さま、初めまして。

マンションを買いたいと思って、ただいまローンの勉強中です。そんな中、千日さまのブログにいきあたり、これまでに書かれた記事を読ませて頂いています。

そこでご相談なのですが、下記の状況の場合、どちらを使ったほうがお得なのか教えて下さい。

年齢、年収、共働き世帯年収、家の価格、住宅ローン、頭金

| 夫年齢 | 44 |

| 夫の年収(万円) | 800 |

| 妻年齢 | 42 |

| 妻の年収(万円) | 500 |

| 共働きの世帯年収(万円) | 1,300 |

| 家の価格(万円) | 4,000 |

| 住宅ローン(万円) | 4,000 |

| 頭金(万円) | 0 |

- 夫 44歳 年収800万 貯金3000万を0.5%利息のつく職場に預け中

- 妻 42歳 年収500万 貯金2000万を0.5%利息のつく銀行に預け中

- 子なし、借り入れ等一切なし

希望借入額 夫名義で4000万(または3000万)

ローン残高が減らないよう長期ローンを組み、ローン控除の無くなる10年後一括返済予定です。

この状況で、当初は愛媛銀行の預金連動ローン(10年固定1.2%から金利0.2%引下げ)を使うべく夫3000万、妻2000万を愛媛銀行に預けるつもりにしていました。ですが、愛媛銀行の預金利息は0.01%で、今預けている銀行の利息よりずっと下です。

そのため、普通の銀行でローンを組み、そちらを払いつつ、今あるお金は引き続き0.5%の利息がでる銀行に入れたままにしたほうがよいのでは?と思い始めました。

- どちらがお得でしょうか?

- また、その場合どこでローンを組めばいいと思われますか?

お忙しいところ申し訳ありませんが、ご教授頂けると嬉しいです。よろしくお願い致します。

回答①:住宅ローンを完済した後の利回りも考えると定期預金は解約しない方が得です

どちらが得なんでしょうか?整理してみました。以下は住宅ローンを返済している間の損得の尺度となります。

- 支払い=住宅ローンの利息

- 受取り=預金の利息

この差引でどうなるか?という判断になりますよね。

| 預金連動型住宅ローン | 普通の住宅ローン | |

|---|---|---|

| ローンの利息 | キャッシュバック | 普通に払う |

| 預金の利息 | 低金利 | 高金利 |

| 差引 | どっちが得か? | |

しかし、忘れてはならないことがあります。住宅ローンを返済し終わっても預金は残りますよね。

- 住宅ローンの利息→住宅ローンを払っている間だけの支払い。

- 預金の利息→住宅ローンを完済しても受取り続ける。

ですから、

- 住宅ローンを払っている間はどちらがいくら得か?

- 住宅ローンを完済した後はどちらがいくら得か?

この二つをそれぞれ計算すれば、トータルでどちらが得かが分かるわけです。ではやってみましょう。

住宅ローンを払っている間のシミュレーション

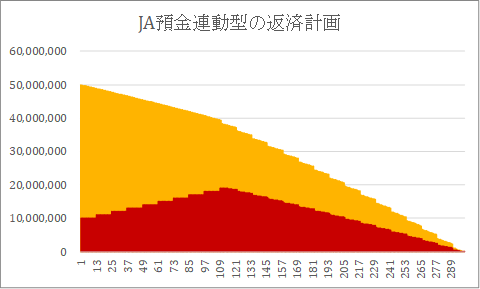

愛媛銀行の預金連動型10年固定の場合

- 35年元利均等返済ボーナス払いなし

- 借入4000万円で5000万の預金をすべて愛媛銀行に入れる。

- 10年固定金利:1%

- キャッシュバック:1%-0.01%(年に2回)

- 預金利息の受け取り:0.01%

メガバンクの10年固定金利で借りる場合

- 35年元利均等返済ボーナス払いなし

- 借入4000万円で5000万円の預金は従来の高金利0.5%の定期に入れておく。

- 借入金利:0.7%

- キャッシュバック:なし

- 預金利息の受け取り:0.5%

資金繰りの面を毎月返済額と10年後残高で確認する

まずはこちらの住宅ローンのセオリーに従って無理のない返済になっているかを判定します。

住宅ローンのセオリー

- 毎月の返済を手取り月収の4割以下にする。

- 定年時の残高を1千万円以下にする。

というものですが、定年時までではなく10年後に住み替えを予定しているということで、定年時の残高ではなく、10年後残高で判定することとします。とはいっても今の時点で即金で買える貯金がありますので、その点は問題ないですね。

愛媛銀行で借りた場合は、年2回キャッシュバックがありますが、ここではあくまで資金繰りという側面から比較するので、キャッシュバックは考慮に入れてません。

(単位:円)

| 愛媛1% | 10年固定0.7% | 差額 | |

|---|---|---|---|

| 毎月返済 | 112,914 | 107,408 | 5,506 |

| 10年後残高 | 29,960,874 | 29,552,657 | 408,217 |

毎月の返済負担と10年後の残高はさほど変わりは無いですね。毎月の返済額は手取り月収に対して4割以下に収まるはずです。

総返済額でどちらが得か?を比較する

10年後に繰上げ返済するとして、預金の受取利息も含めて比較しました。

(単位:円)

| 愛媛1% | 10年固定0.7% | 差額 | |

|---|---|---|---|

| 10年支払 | 13,549,714 | 12,888,997 | 660,716 |

| キャッシュバック | -3,475,481 | 0 | -3,475,481 |

| 受取利息 | -50,000 | -2,500,000 | 2,450,000 |

| 住宅ローン控除 | -3,681,243 | -3,669,346 | -11,897 |

| 10年後残高 | 29,960,874 | 29,552,657 | 408,217 |

| 差引 | 36,303,863 | 36,272,308 | 31,555 |

差引すると、ほぼ差が無い感じです。若干、預金連動型ではない10年固定で借りた方が得だという結果になりました。

住宅ローン完済後のシミュレーション

住宅ローンの返済中は差が無い、となると完済後は明らかに預金連動型は不利になりますよね。ほぼ結論は出たように思いますが、一応比較してみましょう。

(単位:円)

| 愛媛1% | 10年固定0.7% | 差額 | |

|---|---|---|---|

| 完済後預金 | 13,696,137 | 13,727,692 | -31,555 |

| 預金金利 | 0.01% | 0.50% | – |

| 1年受取利息 | 1,370 | 68,638 | -67,269 |

仮に今の預金をすべて繰上げ返済に使うとして、13百万円の預金が残ります。その預金に適用される金利は愛媛銀行では0.01%、定期預金では0.5%ですから受け取れる利息が全然違ってくるわけです。

10年から先は、預金を預けている間、ずっとこの差が続くわけですから、預金連動型にするために定期預金を解約しない方がトータルで得になるということですね。

単純比較するために、今ある定期預金で完済するという前提を取りましたが、実際には、この10年の間に貯金もしますし、預金の利率の安い方から繰上げ返済に充てるのですから、もっと差は広がるでしょう。

それに10年後に完済するとは限りません。売るよりも、住み続けた方が得だという環境になる可能性もあるのです。

したがって、いまの定期預金は解約せず、通常の10年固定か変動金利で借りることをお勧めします。

回答②:いつでも完済できる預金がある人にお勧めの住宅ローン

基本的に特定の銀行をお勧めすることはしないです。お見受けしたところ、勤め先の優遇金利やマンションの提携ローンで、一般に公表されている金利よりも優遇を受けられるような商品がありそうに思います。

10年後に売却ということですが、10年後の不動産市況は不透明な部分が多いです。

売却しないかもしれない。

こういう前提でも考えておくことをお勧めします。となると、意外にもお勧めは変動金利です。というのも、10年固定は金利として、去年と比べるとちょっとお得ではなくなってきているんですよね。むしろすこし割高なんです。

- 2016年マイナス金利政策で銀行の余剰資金が国債に流れて国債の価格を押し上げ、国債の利回りがマイナスになってしまった。

- 銀行は金利がマイナスになって購入できなくなった国債の代わりに住宅ローンの10年固定の金利を下げて大量に融資を行った。

- 去年までで安全な投資として必要な量を確保してしまったので10年固定は値上げして今は少し割高になっている。

詳しくはこちらの千日のブログに分かりやすく書いています。

【金利予想】2017年フラット35は北朝鮮リスクで下がり、民間銀行の住宅ローンは10年固定から変動金利へシフト-千日のブログ

そうなると、変動金利がお勧めということになるのです。ただし、変動金利については金利の上昇リスクがあります。千日の予想では2023年~2028年あたりが変動金利が上がる危険性の高い時期だと予測しています。

【金利予想】変動金利が上がるXデーは銀行の営業戦略から2023年~2028年が濃厚-千日のブログ

変動金利で借りる場合は金利を予測するのではなく上がったとしても対応できる状態にしておくことをお勧めしています。そういう意味で、現時点でローンの借り入れ金額と同額の貯金を持っているのであれば、変動金利で安い金利を享受することもまた合理的だと思います。

変動金利で借りる場合であれば、住信SBIネット銀行の変動金利が最安で、団信の全疾病保障が無料で付帯してきますのでお勧めできる商品です。

《住信SBI全疾病保障の概要》

- 精神障害等を除く全ての病気やケガで働けなくなったらローン返済がゼロ円になる。

- 8疾病で12カ月継続して働けなくなったらローン残高がゼロ円になる。

- 8疾病以外の病気やケガの場合でも入院により12カ月継続して働けなかったら、ローン残高がゼロ円になる。

ネット銀行でありながら実店舗(SBIマネープラザ)での相談を受け付けており、実店舗から申込を受け付ける商品です。取り扱うのは住信SBIネット銀行の商品で、金利も全疾病保障も手数料も全く同じです。

ネット銀行は基本的にwebと電話と郵送で契約から実行まで完結するのがメリットですが、書類の記入に不備があるとその都度手戻りとなるなど、ネットならではのデメリットがあります。そのデメリットが無くなります。

もし提携ローンよりも金利が低いのであれば、検討してみてください。