62歳定年退職間近の住宅購入は無謀か?

「家を買うときにお金で損をしたくない人が読む本」と「50歳からの賢い住宅購入」を拝読しております。とてもわかり易く解説してくださり、私にとってのバイブルとなりました。

本の中でたくさんの事例を挙げてくださっていますが、我が家に似た例は見当たらず、やはり無謀な計画なのか?と日々自問自答しますが、いくら考えてもわかるわけもなくご相談に乗っていただけたら有難いです。どうぞよろしくお願いします。

①夫(71歳)、妻(59歳)、子供なし、

年収 妻(880万円 ボーナス除く)、夫(自営業で数年後に引退予定。すでに仕事量を減らし始めたため住宅購入の資金計画には入れていません)

②所有資金の総額 (預貯金3500万円、投資1000万円程度)

③物件価格 6000万円を上限にしています。

④物件のタイプ 注文住宅

⑤購入年月 2024年もしくは2025年

⑥借入予定額 2000万円(返済月額10万円程度でシミュレーションしています)

ローン借入者(妻)は62歳(2026年中)を予定しています。現時点では自己資金3000万円を予定しており、夫婦の老後資金は現時点で3000万円程度を別に確保しています。その他の財産としては親の相続金を見込んでおり、夫婦の老後資金は十分確保できていると考えています。

相談者のデータ(年齢、年収、所有資金の総額、物件価格、借入金額など)

| 家族の年齢と年収 | 妻59歳880万円(購入予定の年齢62歳) 夫71歳年収不詳 子供なし |

| 所有資金の総額 | 預貯金3,500万円、投資1,000万円、老後資金3,000万円 |

| 物件価格 | 6,000万円 |

| 物件のタイプ | 注文住宅 |

| 借入金額 | 2,000万円 |

| 住宅ローン | 未定 |

千日太郎YouTubeの回答

AI住宅ローンシミュレーター

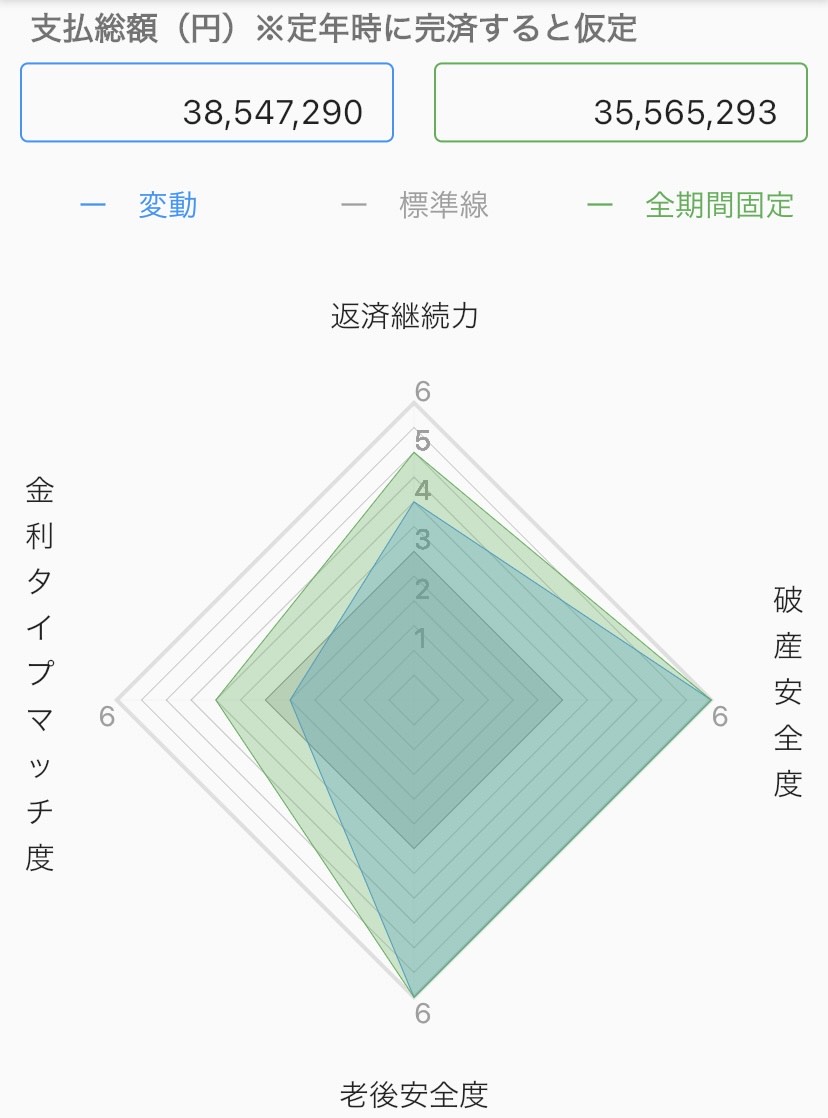

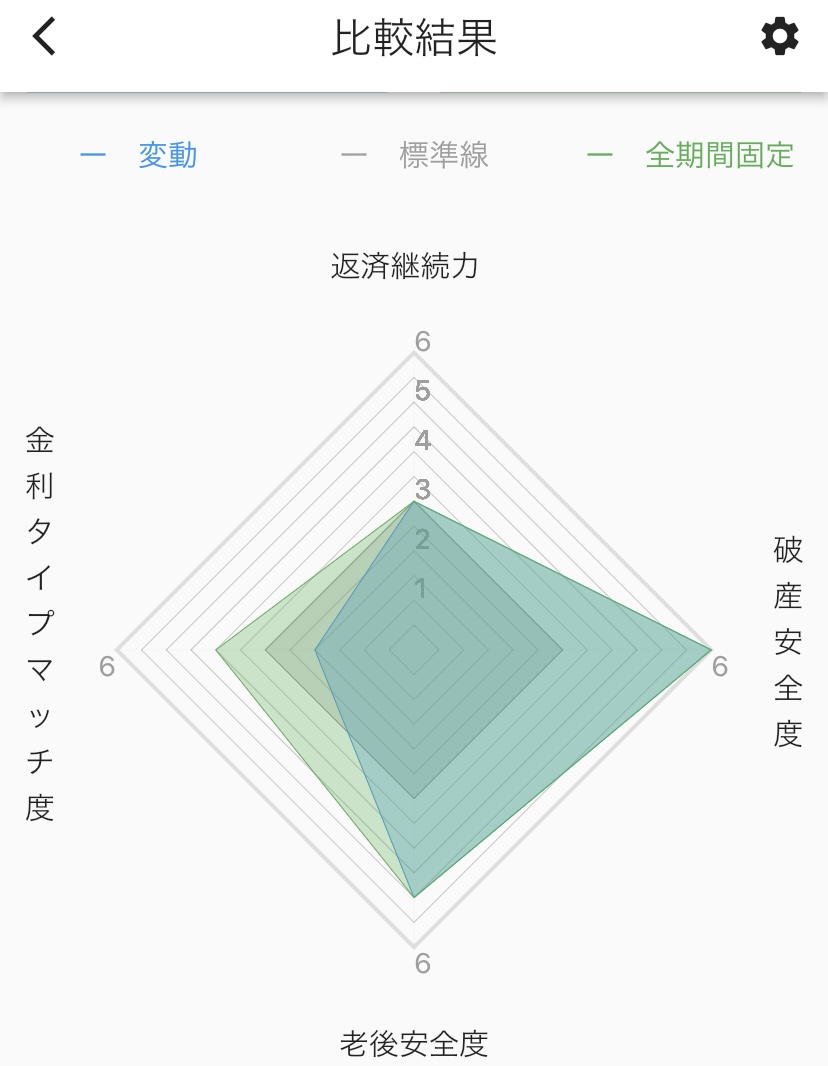

千日太郎が無料で公開しております、AI住宅ローンシミュレーター(iOSはこちら、androidはこちら)で以下の住宅ローンで比較を行いました。

| 変動金利 | 全期間固定金利 |

|---|---|

| 三菱UFJ銀行:0.345% | アルヒスーパーフラット6S:当初10年は1.20%、その後1.70%(団信に加入する) |

シミュレーション結果と回答の要約

自己資金が多く、住宅ローンの金額を低く抑えていることから、各リスクは低く抑えられています。

老後安全度では、購入後の資金は3,442万円であり、定年時のローン残高を超える資金がすでにあります。老後破産の危険は低いと言えます。現役期間の住宅ローン控除の恩恵を受けるために、あえて自己資金を温存して5,000万円借りて、定年時に繰上返済するという方法も合理的です。

金利タイプマッチ度では変動金利が適合します。完済を目指す定年の70歳までの期間は10年以下です。定年で完済するならば、金利変動リスクにさらされる期間は短めです。

全期間固定金利タイプを選ぶと全期間の金利を固定する割にそのメリットを受ける期間が短すぎとなります。当初10年固定金利や変動金利の方がマッチする可能性があります。特に10年固定では三菱UFJ銀行が低金利となっており、検討してみることをお勧めします。