1億円を10年固定で借りる固定期間終了後の金利上昇リスクは?

はじめまして。全期間固定、10年固定か、変動金利かで迷っております。

子どもの教育費がかからない最初の10年間で余計な金利上昇リスクを考えず計画的に資金を貯めて、今後の見通しをたてたいので、10年固定が良いかと考えております。

一方で、11年目の引き下げ率が小さく、11年目以降に苦しむことになることを考えると踏み切れずにいます。また、変動金利は急激に上昇する見込みがないようにも見受けられるので、最初の10年は変動金利の方が資金を貯めることができるのでは、、、とも思っております。

〈ご相談事項〉

・上記を鑑みた際、10年固定と変動金利どちらがよろしい選択でしょうか。

・また、10年固定終了後、他行の金利の低い10年固定を改めて選択できるのでしょうか。

〈プロフィール〉

①居住予定の家族の年齢と年収

・本人:34歳 1200万 日系大企業勤務

・妻:29歳 300万 日系ベンチャー勤務

・子1:3歳

・子2:1歳

*以後出産の予定なし

②所有資金の総額(預貯金総額)

・現金:約1200万円(うち500万は費用で支払予定)

③物件価格:9680万円

④物件のタイプ:中古マンション(築9年 23区城南)

⑤物件引渡しの予定年月:23年12月末or24年1月

⑥借入予定額:9680万円

*妻が借入ができなかったため、本人のみの借り入れ

*銀行の事前審査はメガバンクで通過

ご教示いただけますと幸いです。

よろしくお願いいたします。

相談者のデータ(年齢、年収、所有資金の総額、物件価格、借入金額など)

| 家族の年齢と年収 | 夫34歳1,200万円 妻29歳300万円 子3歳と1歳 |

| 所有資金の総額 | 1,200万円 |

| 物件価格 | 9,680万円 |

| 物件のタイプ | 中古マンション 都内築9年 |

| 借入金額 | 9,680万円 |

| 住宅ローン | 事前審査はメガバンクで通過 |

千日太郎YouTubeの回答

AI住宅ローンシミュレーター(比較)

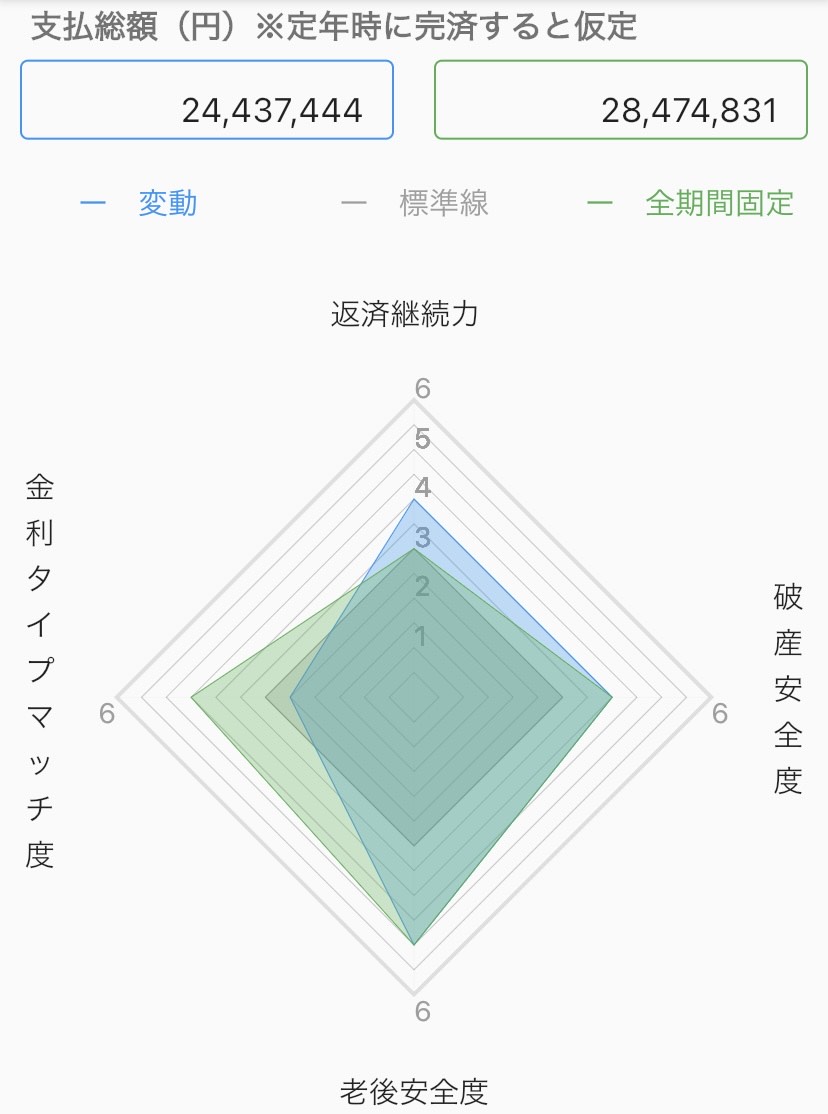

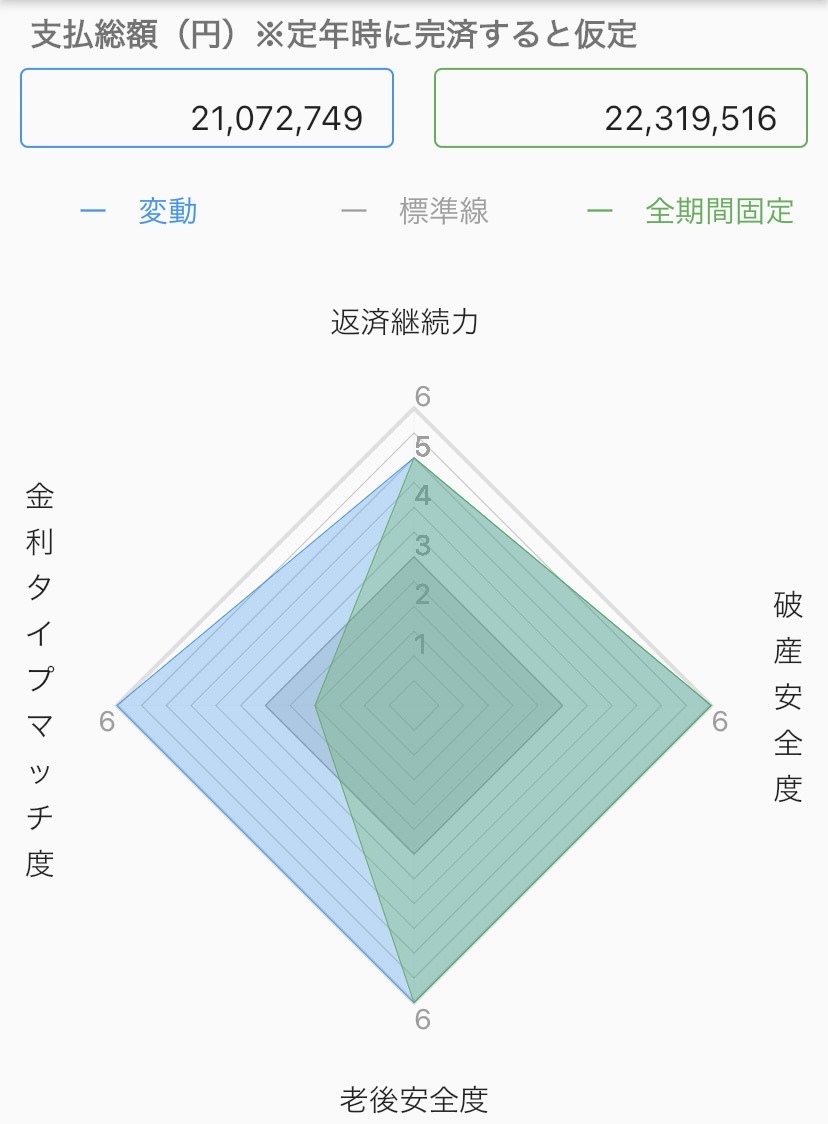

千日太郎が無料で公開しております、AI住宅ローンシミュレーター(iOSはこちら、androidはこちら)で以下の住宅ローンで比較を行いました。

| 変動金利 | 10年固定金利 | 全期間固定金利 |

|---|---|---|

| 三菱UFJ銀行:0.345% | 三菱UFJ銀行:当初10年0.88%、11年目から保守的に2.475% | アルヒスーパーフラット9S:当初10年は1.01%、その後1.55%(団信不加入で別途掛け捨ての生命保険に加入する) |

シミュレーション結果と回答の要約

返済継続力では変動、10年固定、全期間固定のすべてで標準を下回っていますが、これは年収600万円前後を想定したものであるため、年収1200万円のご相談者については当てはまりません。ただし10年固定金利については、毎月の返済額が手取り月収の50%を超えているため、支出バランスとして住居費に偏ったものになっています。

住信SBIネット銀行は最長50年の住宅ローンの取り扱いを開始しています。年数を長くすることによって毎月の返済額を低く抑えることが可能です。毎月返済額の割合が手取り月収の40%以下になるよう、シミュレーションしてみても良いでしょう。

金利タイプマッチ度では変動金利が最低となっています。手取り月収に対して毎月返済額の余裕がないので、金利上昇に対応することは難しいでしょう。

破産安全度の面からは、もし仮に金利上昇によって返済を継続できなくなった場合、売却によって住宅ローンを完済できないオーバーローン状態であるため、変動金利や当初固定金利には適合しません。

完済を目指す定年の65歳まであと31年もあります。変動金利や当初10年固定金利を選ぶと長期間にわたり金利変動リスクにさらされるとも言えます。

こうした変動金利や10年固定のデメリットやリスクがヘッジされるのが全期間固定金利となっており、金利タイプマッチ度としては全期間固定金利がお勧めです。